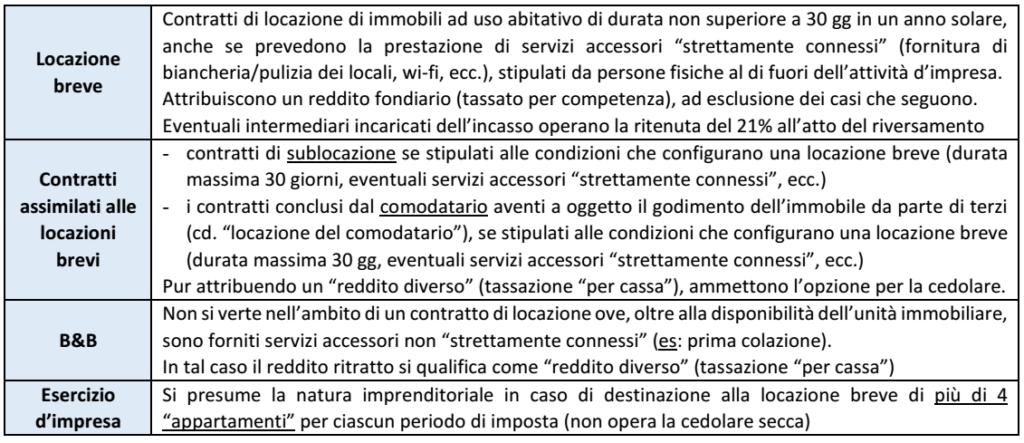

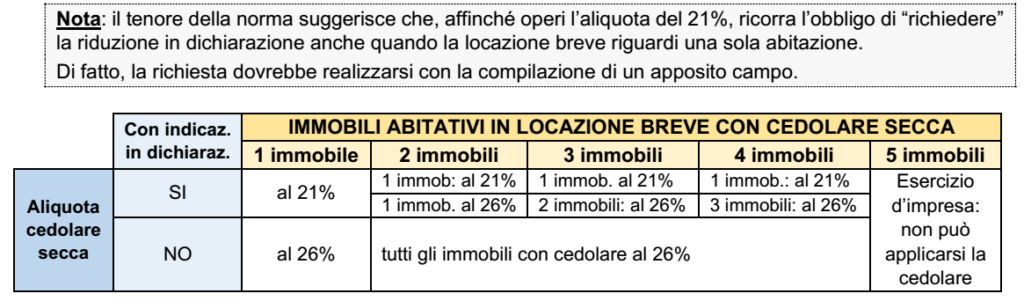

L’art. 1 c. 63 della Legge 213/2023 (“Legge di Bilancio 2024”) modifica l’art. 4, DL n. 50/2017, che disciplina il regime delle cd. “locazioni brevi” assoggettate a cedolare secca, introducendo delle novità in materia di aliquota applicabile, ritenuta d’acconto e per gli adempimenti degli intermediari.

| INCREMENTO DELL’ALIQUOTA BASE |

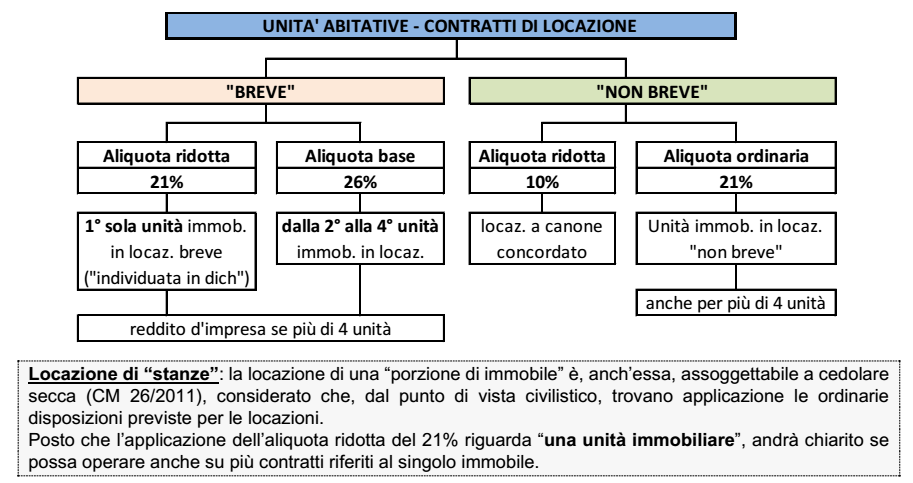

Con la modifica del co. 2 del citato art. 4, DL 50/2027, dal 2024 sono disposte le seguenti aliquote della cedolare secca (riferite ai soli contratti di “locazione breve” per i quali si sia optato per la cedolare):

➔ aliquota base: è quella del 26%

➔aliquota ridotta: rimane quella del 21% (che corrisponde all’aliquota ordinaria della cedolare secca), applicabile al reddito derivante da 1 sola unità immobiliare individuata dal contribuente in dichiarazione dei redditi.

N.B.: non viene modificata l’aliquota ordinaria della cedolare secca.

In sostanza in presenza di più immobili locati, la maggior aliquota del 26% trova applicazione con

riferimento ai canoni relativi al secondo o terzo o quarto appartamento locato (come anticipato, il

regime della cedolare secca è ammesso per la locazione breve di non più di 4 appartamenti).

N.B.: la modifica della legge di bilancio 2024 riguarda esclusivamente le locazioni brevi; pertanto per le “altre” locazioni, in caso di opzione per la cedolare secca, continua a trovare applicazione l’aliquota del 21% per tutti gli immobili locati

SOCIETÀ SEMPLICI DI LOCAZIONE O ENTI NON COMMERCIALI

Dal 2024 nulla è cambiato per quanto attiene i soggetti diversi dalle persone fisiche, posto che non possono applicare la cedolare secca; tra questi anche:

✓ le società semplici di locazione

✓ e gli enti non commerciali

oltre a tutte le società commerciali, di persone o di capitale.

| CASI PARTICOLARI |

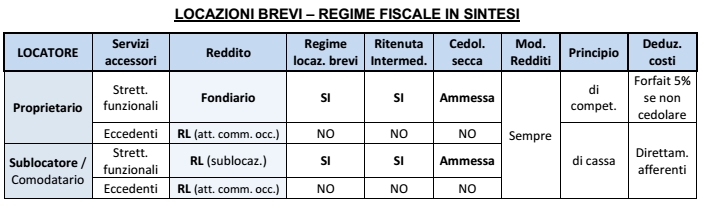

Il regime delle locazioni brevi opera solo per i redditi diversi specificamente previsti dalla norma (sublocatario/comodatario), dove causa principale del subcontratto rimane la locazione “di muri”.

Rimangono quindi esclusi dal nuovo regime i redditi diversi derivanti da attività commerciale non esercitata abitualmente (svolta dal proprietario o dal sublocatore/ comodatario), in cui la causa principale va individuata nell’erogazione di un servizio complesso)

Si tratta dell’attività cd. “di Bed and Breakfast”, dove sono prestati servizi aggiuntivi “non strettamente connessi” alla disponibilità dell’immobile (CM 24/2017: la somministrazione della colazione e/o di pasti, la messa a disposizione di autonoleggio o di guide turistiche/interpreti, ecc.).

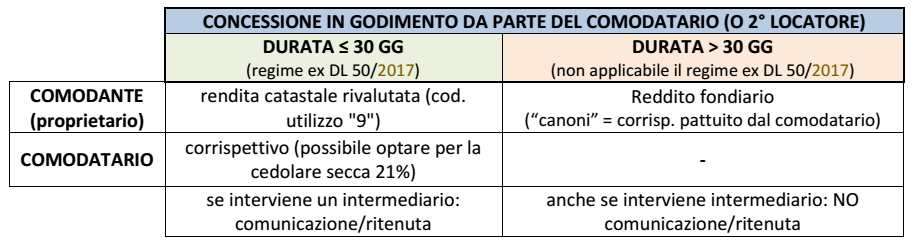

La disciplina fiscale applicabile alle locazioni brevi si estende anche ai contratti di concessione in locazione (per una durata non superiore a 30 gg) da parte:

– del comodatario dell’unità immobiliare

– del locatario (non rileva la durata della 1° locazione).

In sostanza, in tali casi:

▪️ si deroga al regime ordinario previsto per i redditi fondiari, secondo cui il reddito va tassato (per competenza) in capo al titolare del diritto reale (non al sublocatore/comodatario – RM 394/2008)

▪️ ed il reddito è tassato in capo al 2° locatore/comodatario che ha stipulato il contratto di locazione:

✓ con i criteri delle locazioni brevi (cioè è ammessa l’opzione per la cedolare secca; l’eventuale intermediario che incassa deve applicare la ritenuta ed effettuare la comunicazione annuale, ecc.)

✓ anche se permane la natura di reddito diverso (tassato “per cassa”)

B&B in una unità concessa in comodato/locazione

A tal fine, rivenendo un reddito diverso dall’attività commerciale non abituale, si deve ritenere che:

➔ non possa trovare applicazione la RM 394/2008 (che attiene ad un solo reddito fondiario, imputabile sempre al titolare del diritto reale)

➔ e pertanto debbano trovare applicazione i criteri generali:

▪️ il proprietario (locatore o comodante): può dichiarare solo un reddito fondiario

▪️ il “gestore” (locatario/comodatario che organizza l’attività non abituale): dichiarerà il reddito diverso

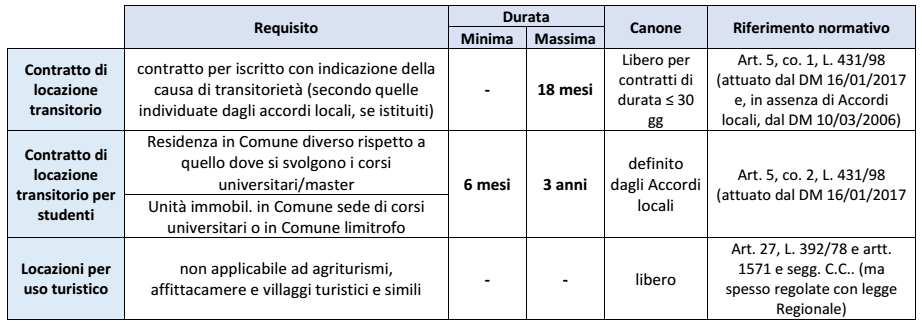

Preliminarmente va rammentato che le locazioni con finalità abitativa sono soggette ad un regime vincolato di cui alla L. n. 431/98, che pone vincoli più stringenti rispetto alla “cornice” prevista dagli artt. 1571 e segg. del Codice civile, con unica eccezione le locazioni con finalità turistica ed i contratti cd. “di foresteria” delle imprese (in quanto tali queste ultime sono escluse dal regime della locazione breve).

Considerato, poi, che deve trattarsi di contratti di durata estremamente ridotta (massimo 30 gg):

▪️ sono escluse le locazioni disciplinate:

– dall’art. 2, co. 1 (“a canone libero”, con durata minima 4 + 4 anni)- dell’art. 2, co. 3 (“a canone concordato”, con durata minima 3 + 2 anni)

▪️ vanno indagate le altre tipologie di contratti abitativi, i cui tratti rilevanti sono riassunti di seguito:

Alla luce i quanto precede, risulta evidente che:

▪️ i contratti di locazione transitoria per studenti hanno una durata minima non compatibile

▪️ potendo rientrare tra le locazioni brevi i soli contratti

✓ di locazione “transitoria”: nella prassi professionale sono piuttosto rari, anche posta l’assenza di agevolazioni fiscali per il locatore (sono previste per il solo conduttore)

✓ di locazione “per uso turistico”: questi ultimi sono, di fatto, gli unici reali destinatari del regime delle locazioni brevi.

| RITENUTA OPERATA DAGLI INTERMEDIARI |

Come anticipato, il co. 5 dell’art. 4, DL 50/2017 dispone che:

▪️ in presenza di eventuali agenti immobiliari/gestori di portali telematici di intermediazione immobiliare incaricati dell’incasso del canone

▪️ questi ultimi sono tenuti ad operare una ritenuta all’atto del riversamento del corrispettivo al beneficiario, provvedendo a tutti i relativi adempimenti:

✓ versamento della ritenuta entro il 16 del mese successivo (cod. trib. “1919” – RM 88/2017)

✓ certificazione col mod. CU e presentazione del 770; ecc.

indipendentemente che operino con mandato “con rappresentanza” o “senza rappresentanza”

La Legge di bilancio 2024

➔ nulla dispone circa l’aliquota della ritenuta rimane, pertanto, invariata nella misura del 21%

➔ tuttavia dispone che la stessa si considera sempre a titolo di acconto

Secondo la disciplina vigente fino al 31/12/2023, la ritenuta si riteneva operata a titolo di imposta in

caso di opzione per la cedolare secca e di acconto in caso di applicazione dell’Irpef.

| OBBLIGHI PER GLI INTERMEDIARI CON SEDE NELLA UE |

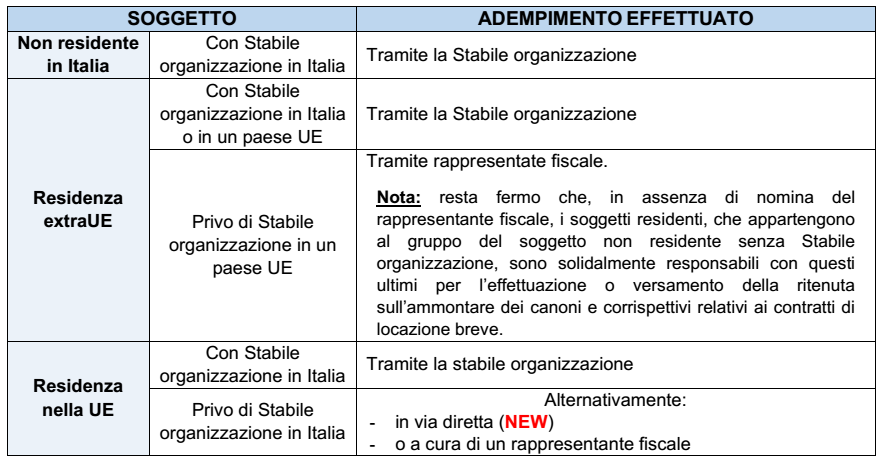

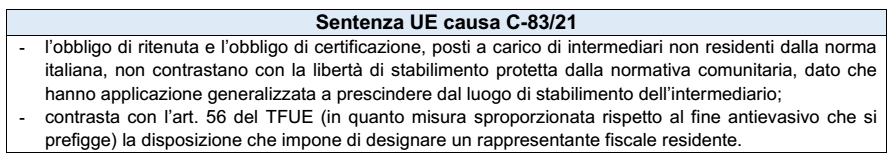

Onde adeguare l’ordinamento tributario nazionale alla sentenza della Corte UE 22/12/2022, causa C-83/21 (c.d. “Sentenza Airbnb”) è stato modificato il co. 5-bis dell’art. 4, DL 50/2017, riguardante i soggetti non residenti che:

▪️ mediante la gestione di portali telematici, oltre a mettere in contatto i soggetti alla ricerca di un immobile con i locatori,

▪️ incassano i canoni e corrispettivi ovvero intervengono nel pagamento dei canoni e corrispettivi.

| SOGGETTI NON RESIDENTI MA IN POSSESSO DI STABILE ORGANIZZAZIONE IN ITALIA |

Per i soggetti:

▪️ non residenti

▪️ ma in possesso di una stabile organizzazione in Italia ai sensi dell’art. 162 del TUIR.

non è prevista alcuna novità.

Questi soggetti, qualora

▪️ incassino i canoni o i corrispettivi relativi ai contratti di locazione breve o assimilati

▪️ intervengano nel pagamento dei predetti canoni o corrispettivi,

adempiono agli obblighi di comunicazione, ritenuta e mod. CU tramite la stabile organizzazione.

| SOGGETTI RESIDENTI UE MA PRIVI DI STABILE ORGANIZZAZIONE IN ITALIA |

La novità riguarda, al contrario, i soggetti:

▪️ residenti in uno Stato membro dell’Unione europea,

▪️ riconosciuti privi di stabile organizzazione in Italia,

In base alla nuova norma tali soggetti possono adempiere agli obblighi di comunicazione, ritenuta e

certificazione previsti dall’art. 4 del DL 50/2017:

▪️ direttamente;

▪️ oppure nominando, quale responsabile d’imposta, un rappresentante fiscale individuato tra i soggetti indicati nell’art. 23 del DPR 600/73.

| SOGGETTI RESIDENTI EXTRA UE |

Inoltre per i soggetti residenti al di fuori dell’Unione europea,

▪️ se sono in possesso di una stabile organizzazione in un paese UE, adempiono agli obblighi previsti tramite la stabile organizzazione

▪️ qualora siano riconosciuti privi di stabile organizzazione in un paese UE, ai fini dell’adempimento degli obblighi suddetti, in qualità di responsabili d’imposta, nominano un rappresentante fiscale individuato tra i soggetti indicati nell’art. 23 del DPR 600/73.

In tal caso, trovandoci al di fuori della UE, ritorna la possibilità di imporre la nomina del rappresentante fiscale.