Il DL n. 48/2023 (cd. “Decreto Lavoro”), convertito con modificazioni dalla L. n. 85/2023, ha istituto dei crediti d’imposta per il settore:

– dell’autotrasporto di beni in conto proprio e in conto terzi

– delle imprese che esercitano servizi di trasporto passeggeri con autobus non soggetti ad obblighi di servizio pubblico

i cui fondi agevolativi erano stati stanziati dal DL n. 144/2022 (cd. “Decreto Aiuti-ter”) e della L. n. 197/2022 (“Legge di Bilancio 2023”).

| AUTOTRASPORTO DI BENI – 1° E 2° TRIMESTRE 2022 |

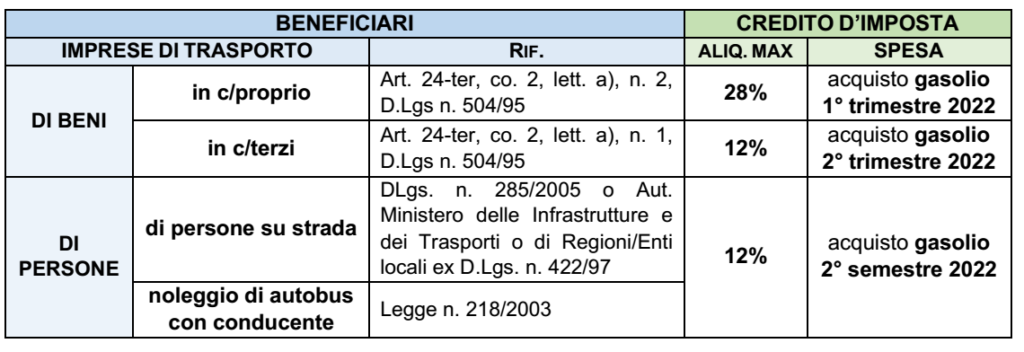

Per quanto attiene il trasporto di beni le agevolazioni sono articolate come segue.

| AUTOTRASPORTO “C/PROPRIO” – 1° TRIMESTRE 2022 |

L’art. 14 del D.L. 144/2022 (c.d. “Decreto Aiuti ter”) al fine di mitigare gli effetti economici derivanti dagli aumenti eccezionali dei prezzi dei carburanti, aveva autorizzato la spesa:

✓ di 100 milioni di euro per l’anno 2022

✓ da destinare, nel limite di 85 milioni di euro, al sostegno del settore dell’autotrasporto di merci di cui all’art. 24-ter, co. 2, lett. a), del D. Lgs n. 504/95.

Ora l’art. 34 del DL n. 48/2023 (“Decreto Lavoro”), in sede di conversione nella L. n. 85/2023, ha modificato il citato art. 14, rimodulando l’agevolazione nel modo che segue.

BENEFICIARI: il credito d’imposta spetta alle imprese

▪️ aventi sede legale o stabile organizzazione in Italia

▪️ esercenti l’attività di trasporto merci con veicoli di massa massima complessiva ≥ 7,5 t

▪️ munite della licenza di esercizio dell’autotrasporto di cose in c/proprio e iscritte nell’apposito elenco di cui all’art. 24-ter, co. 2, lett. a), n. 2), D.Lgs n. 504/95.

AMMONTARE DEL CREDITO: il credito spetta:

– nella misura massima del 28% della spesa sostenuta nel 1° trimestre 2022 (e, comunque nel limite massimo di quanto finanziato, pari a € 85 milioni)

– per l’acquisto di gasolio impiegato in veicoli, di categoria Euro 5 o superiore

– utilizzati nell’esercizio dell’attività (al netto IVA), comprovato mediante le relative fatture d’acquisto.

RISORSE RESIDUE: eventuali risorse che residuino a seguito del riconoscimento delle istanze avanzate, possono essere utilizzate per maggiorare la quota del credito d’imposta di cui al paragrafo che segue, a favore delle imprese di autotrasporto di beni c/terzi.

| AUTOTRASPORTO DI BENI “C/TERZI” – 2° TRIMESTRE 2022 |

L’art. 1, co. 503, L. 197/2022 (“Legge di Bilancio 2023”) aveva stanziato un fondo di 200 milioni di euro per l’anno 2023 per l’istituzione di un contributo a riduzione degli effetti economici derivanti dall’aumento del costo del carburante per gli esercenti attività di autotrasporto merci.

Anche in questo caso, l’art. 34 del DL n. 48/2023 (“Decreto Lavoro”), in sede di conversione in legge, ha modificato la disciplina originariamente prevista dalla Legge di bilancio 2023.

BENEFICIARI: il credito è destinato alle imprese:

▪️ aventi sede legale o stabile organizzazione in Italia,

▪️ esercenti le attività di trasporto previste all’art. 24-ter, co. 2, lett. a), n. 1), del D. Lgs n. 504/95, cioè l’attività di trasporto merci c/terzi con veicoli di massa massima complessiva ≥ 7,5 t

▪️ iscritte nell’Albo nazionale degli autotrasportatori di cose per conto di terzi.

Risultano, pertanto, esclusi dalla disposizione in commento:

– gli esercenti attività di trasporto di persone (art. 24-ter, co. 2, lett. b), DLgs n. 504/95)

– le imprese munite della licenza di esercizio dell’autotrasporto di cose “in conto proprio”, iscritte nel relativo elenco (art. 24-ter, co. 2, lett. a), n. 2), DLgs n. 504/95)

– le imprese di autotrasporto c/terzi stabilite all’estero (anche nella UE – art. 24-ter, co. 2, lett. a), n. 3).

AMMONTARE DEL CREDITO: il credito spetta

– nella misura massima del 12% della spesa sostenuta nel 2 trimestre 2022,

– per l’acquisto del gasolio impiegato in veicoli, di categoria Euro 5 superiore

– utilizzati nell’esercizio dell’attività (al netto IVA), comprovato mediante le relative fatture d’acquisto.

| UTILIZZO DEI CREDITI D’IMPOSTA |

Entrambi i precedenti crediti d’imposta:

– sono utilizzabili esclusivamente in compensazione nel mod. F24, senza che operino i limiti di cui alla L. 388/2000 (€ 2 mil.) e L. 244/2007 (€ 250.000);

– non sono tassati ai fini del reddito d’impresa/Irap (né rilevano ai fini del rapporto di deducibilità di cui agli artt. 61 e 109, co. 5, Tuir)

– sono cumulabili con altre agevolazioni che abbiano ad oggetto gli stessi costi

N.B.: i crediti d’imposta sono, pertanto, interamente cumulabili col bonus cd. “caro gasolio”, posto che, considerata la misura di quest’ultimo, la somma delle agevolazioni (inclusa la non imponibilità ai fini dei redditi/IRAP) non eccede il 100% del costo sostenuto per il gasolio utilizzato.

DECRETI ATTUATIVI

La norma istitutiva rinvia ad appositi Decreti del MIMS la disciplina di dettaglio (aliquota dell’agevolazione, modalità di presentazione dell’istanza, modalità di erogazione del contributo, ecc.) dei crediti d’imposta in esame.

| AUTOTRASPORTO DI PERSONE – 2° SEMESTRE 2022 |

Come anticipato, l’art. 14 del DL n. 144/2022 (“Decreto Aiuti ter”) aveva autorizzato la spesa di 100 milioni di euro per l’anno 2022, destinata, nel limite di 15 milioni di euro, al sostegno del settore dei servizi:

✓ di trasporto di persone su strada

✓ del noleggio di autobus con conducente.

Ora l’art. 34, D.L. n. 48/2023, (c.d. “Decreto Lavoro”) conv. con modif. L. 85/2023 modificando il citato art. 14 rimodula l’agevolazione nel seguente modo.

| BENEFICIARI |

Il credito spetta alle imprese del settore dei servizi:

▪️ di trasporto di persone su strada resi ai sensi e per gli effetti del D.lgs 21 n. 285/2005

▪️ di trasporto di persone su strada resi ai sensi della L. n. 218/2003 (noleggio di autobus con conducente).

| AMMONTARE DEL CREDITO |

Il credito spetta

– nella misura massima del 12% della spesa sostenuta nel 2 semestre 2022, (e, comunque, nel limite massimo di quanto finanziato, pari a € 15 milioni)

– per l’acquisto di gasolio impiegato in veicoli, di categoria Euro 5 o superiore,

– utilizzati nell’esercizio dell’attività (al netto IVA), comprovato mediante le relative fatture d’acquisto.

| UTILIZZO DEL CREDITO |

Il credito

– è utilizzato esclusivamente in compensazione e non si applicano i limiti di cui alla L. 388/2000 (€ 2 mil.) e L. 244/2007 (€ 250.000);

– non è tassato ai fini del reddito d’impresa e dell’Irap e non rileva ai fini del rapporto di deducibilità di cui agli artt. 61 e 109, co. 5, Tuir;

– è cumulabile con altre agevolazioni che abbiano ad oggetto gli stessi costi (es: il citato bonus cd. “caro gasolio”) purché tale cumulo (considerata anche la non imponibilità ai fini dei redditi e dell’IRAP) non porti al superamento del costo sostenuto.

DECRETO ATTUATIVO

Anche per quest’ultimo credito d’imposta, la disciplina di dettaglio sarà disciplinata da apposito DM del MIMS.