| Sintesi: l’Agenzia delle Entrate ha recentemente definito modalità e termini di presentazione delle istanze per il riconoscimento del credito d’imposta a favore delle persone fisiche che, dal 1° gennaio al 31 dicembre 2022 sostengono spese documentate per fruire di attività fisica adattata. Le istanze potranno essere presentate dal 15/02/2023 al 15/03/2023. L’ammontare del credito d’imposta sarà stabilito da un successivo Provvedimento dell’Agenzia Entrate, nelrispetto del limite complessivo di spesa pari a € 1,5 milioni per l’anno 2022. Il credito è utilizzabile nel mod. 730/2023 o mod. Redditi 2023, in diminuzione delle imposte dovute |

L’art. 1, co. 737, L. n. 234/2021 (legge di bilancio 2022) ha introdotto un credito d’imposta a fronte del sostenimento di spese documentate sostenute dal 1/01/2022 al 31/12/2022 per lo svolgimento di attività fisica adattata (“A.f.a”).

Il DM 5/05/2022 (in G.U. del 16/06/2022) ha dato attuazione alla disposizione.

Infine, con il Provv. 11/10/2022, l’Agenzia Entrate ha approvato:

– il modello da utilizzare per richiedere il bonus, con le relative istruzioni

– le relative modalità di presentazione.

| AMBITO APPLICATIVO |

Come anticipato, il credito d’imposta spetta alle persone fisiche che sostengono spese per lo svolgimento di “attività fisica adattata”.

ATTIVITÀ FISICA ADATTATA

L’art. 2, co. 1, lett. e), del D.Lgs. 36/2021 (rientrante nell’ambito della più ampia “Riforma dello sport”

prevista dalla legge delega L. 86/2019) ha previsto lo svolgimento di programmi “non sanitari”:

➔ di esercizio fisico, utili per il benessere fisico, la qualità della vita e la socializzazione

➔ di soggetti affetti da “patologie croniche clinicamente controllate o disabilità fisiche”

➔ senza limiti di età.

In particolare, corrisponde ad esercizi fisici, la cui tipologia e la cui intensità:

✓ è definita mediante l’integrazione professionale/organizzativa tra medici di medicina generale,

pediatri e medici specialisti

✓ è calibrata in ragione delle condizioni funzionali delle persone cui sono destinati.

N.B.: detti programmi:

– devono essere svolti “sotto la supervisione di un professionista dotato di specifiche competenze

(es: fisioterapisti)

– può essere esercitata anche in gruppo

– anche in luoghi/strutture di natura non sanitaria (come comuni palestre, piscine, all’aperto, ecc..).

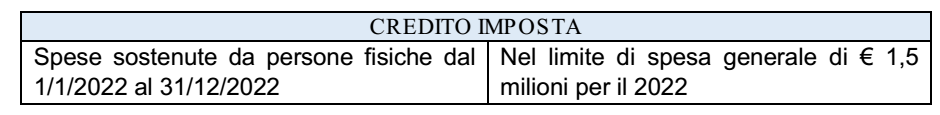

| IL CREDITO D’IMPOSTA |

Il credito d’imposta spetta per le spese documentate sostenute (dunque, “pagate”) da persone fisiche dal 1° gennaio 2022 al 31 dicembre 2022.

N.B.: l’agevolazione è riconosciuta nel limite di spesa complessivo di ammontare pari ad € 1,5

milioni per l’anno 2022.

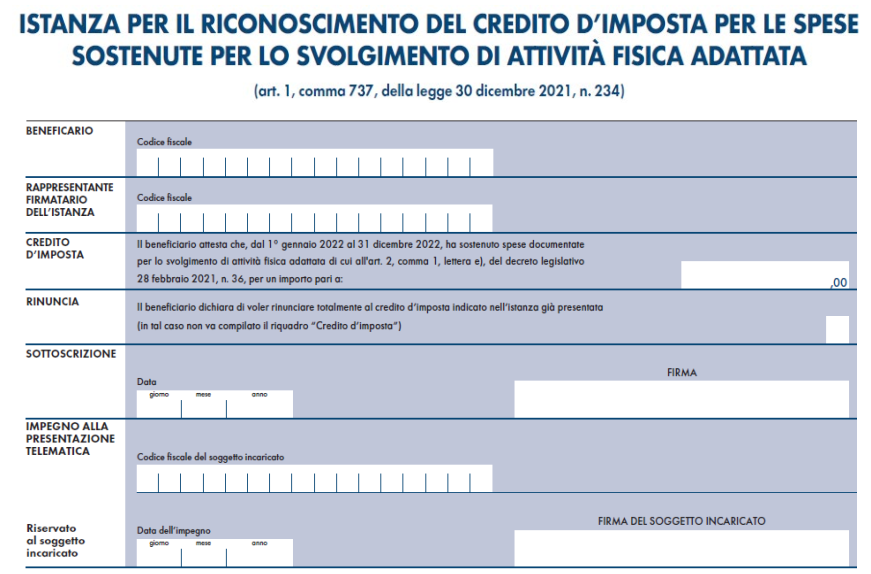

| ISTANZA PER IL CREDITO D’IMPOSTA |

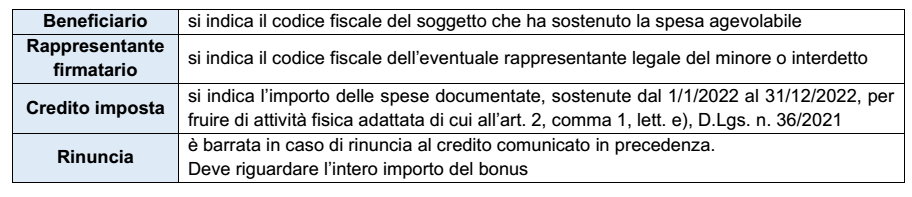

Come accennato, il Provv. 11/10/2022 ha approvato il modello, denominato “Istanza per il riconoscimento del credito d’imposta per le spese sostenute per lo svolgimento di attività fisica adattata”, con le relative istruzioni, e le modalità di presentazione della richiesta.

Esso si compone di una unica facciata, esposta di seguito:

Il modello deve essere così compilato

MODALITA’ DI PRESENTAZIONE

L’istanza, stabilisce il provvedimento, può essere inviata:

• dal 15 febbraio al 15 marzo 2023

• esclusivamente per via telematica

✓ direttamente dall’interessato

✓ oppure tramite un soggetto incaricato della trasmissione delle dichiarazioni

mediante il servizio web disponibile nell’area riservata del sito internet dell’Agenzia delle entrate.

Entro i successivi 5 giorni viene rilasciata una ricevuta nella quale viene attestata la presa in carico, ovvero

lo scarto (con specifica delle motivazioni).

| DETERMINAZIONE DEL CREDITO D’IMPOSTA |

Come esposto precedentemente il credito d’imposta è concesso nel rispetto del limite complessivo di

spesa pari a € 1,5 milioni per l’anno 2022.

Ai fini del rispetto del suddetto limite di spesa, l’Agenzia delle entrate pubblica:

• entro il 25/03/2022 (10 giorni dalla scadenza del termine di presentazione delle richieste)

• un Provvedimento col quale comunica la percentuale del credito d’imposta a ciascuno spettante rispetto all’importo richiesto.

| FRUIZIONE DEL CREDITO |

Il contribuente potrà utilizzare il credito d’imposta indicandolo in diminuzione delle imposte dovute nella dichiarazione dei redditi relativa al periodo d’imposta nel corso del quale sono state sostenute le spese, cioè nell’ambito del mod. 730/2023 o Mod. Redditi PF 2023.

L’eventuale quota residua di credito non utilizzato (es: per incapienza) è riportabile ai periodi d’imposta

successivi.

Cumulo: il credito d’imposta non è cumulabile con altre agevolazioni di natura fiscale relative alle

medesime spese.