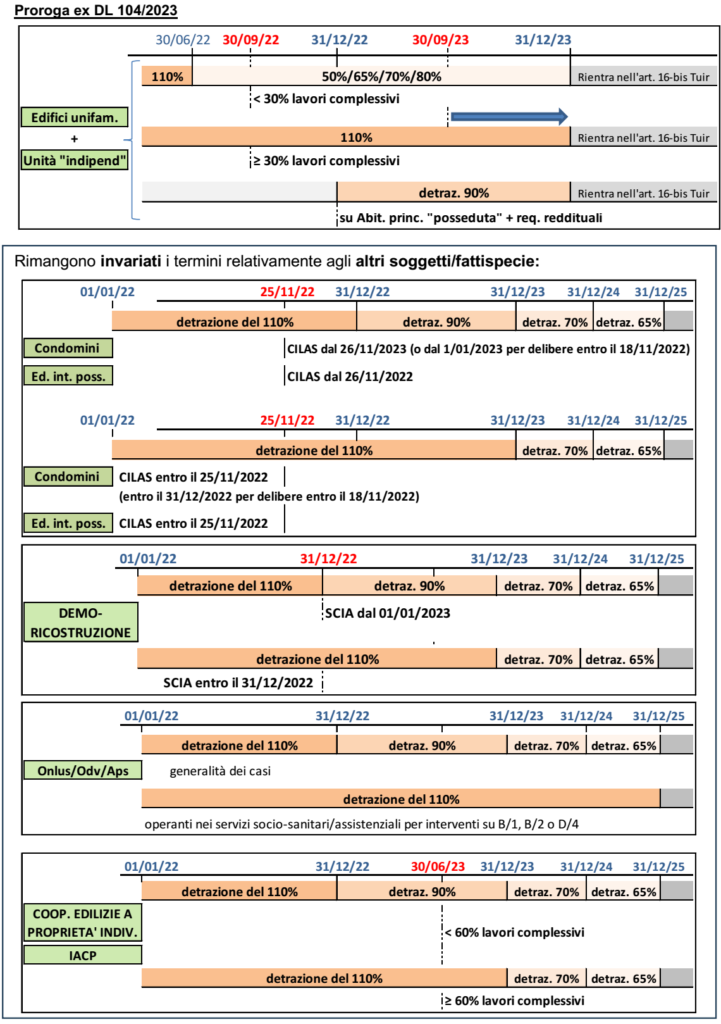

Nell’iter di conversione del DL 104/2023 – c.d. DL Omnibus o Decreto Asset – è stata confermata la misura che prevede il differimento:

• al 31/12/2023 (in luogo del 30/09/2023);

• del termine per l’effettuazione delle spese che rientrano nel Superbonus 110%, per gli interventi effettuati da persone fisiche su edifici unifamiliari (“villette”).

L’art. 24 del DL n. 104/2023, modificando il co. 8-bis dell’art. 119 del DL 34/2020, ha proceduto a prorogare nuovamente il termine il entro cui potranno essere sostenute le spese per gli interventi sugli edifici unifamiliari (cd. “villette”) per poter beneficiare del superbonus con aliquota del 110%.

Excursus: il termine per fruire della detrazione del 110% ha subito nel tempo le seguenti modifiche:

• art. 119, DL 34/2020: ha introdotto l’agevolazione per le spese sostenute fino al 31/12/2022;

• art. 9, DL n. 176/2022 (cd. “Aiuti-quater”): proroga l’agevolazione alle spese sostenute fino al 31/03/2023, a condizione che al 30/09/2022 i lavori risultino eseguiti per almeno il 30% dell’intervento complessivo;

• art. 01, DL n. 11/2023 (cd. “Decreto blocca crediti”): proroga ulteriormente il termine alle spese sostenute fino al 31/09/2023, fermo restando il requisito che al 30/09/2022 i lavori risultino eseguiti per almeno il 30% dell’intervento complessivo.

L’art. 24 del DL n. 104/2023 post conversione dispone che per gli interventi:

• “trainanti” (ex co. 1 e co.4 dell’art. 119) effettuati dalle persone fisiche “private”:

– su edifici unifamiliari (cd. “villini”)

– su unità abitative in edifici plurifamiliari funzionalmente indipendenti e con accesso autonomo dall’esterno

• trainati” effettuati sulle medesime unità immobiliari (nuovo co. 8-quater) la detrazione del 110%

– risulta prorogata alle spese sostenute fino al 31/12/2023 (in luogo del 30/09/2023)

– sempre a condizione che al 30.9.2022 i lavori risultino effettuati per almeno il 30% dell’intervento complessivo.

Il comma 8 bis (non modificato) dell’art. 119, DL 34/2020 dispone che:

• nel computo del SAL al 30% (necessario per fruire del maggior termine previsto per il superbonus)

• possono essere compresi anche i lavori non agevolati con la detrazione 110%.

Nota: con Risposta ad Interrogazione Parlamentare, 21 giugno 2022, n. 5-08270, il MEF ha ritenuto che il calcolo del 30% dei lavori effettuati entro il 30 settembre 2022 può essere eseguito:

• considerando solo gli interventi ammessi al superbonus, oppure

• includendo anche altri lavori, esclusi da tale detrazione, effettuati sul medesimo immobile.

Il MEF ha inoltre precisato che non è sufficiente il pagamento dell’importo corrispondente al 30% dei lavori, se lo stesso non rappresenta lo stato effettivo degli interventi; risulta, infatti, necessaria la concreta realizzazione di almeno il 30% dell’intervento complessivo.

L’Agenzia, nella recente CM n. 17/2023, ha chiarito che la condizione si considerata rispettata anche se l’ammontare corrispondente all’intervento complessivo aumenti a seguito di ulteriori lavori, necessari al completamento dello stesso ü o di un aumento dei costi riferiti all’intervento complessivo iniziale; e tali circostanze determinino la riduzione della percentuale dei lavori eseguiti rispetto all’intervento complessivo.

N.B.: le spese relative a nuovi interventi, non previsti inizialmente nell’intervento complessivo originario e non necessari ai fini del completamento dello stesso, sono escluse dalla detrazione del 110% e per le stesse è possibile avvalersi delle detrazioni ordinariamente previste per gli interventi di recupero del patrimonio edilizio o efficientamento energetico, al ricorrere dei requisiti e adempimenti richiesti