Il DL n. 104/2023 (in G.U. del 10/08/2023) recante “Disposizioni urgenti a tutela degli utenti, in materia di attività economiche e finanziarie e investimenti strategici” (cd. “Decreto Omnibus”), ha introdotto le seguenti novità in materia di bonus edilizi:

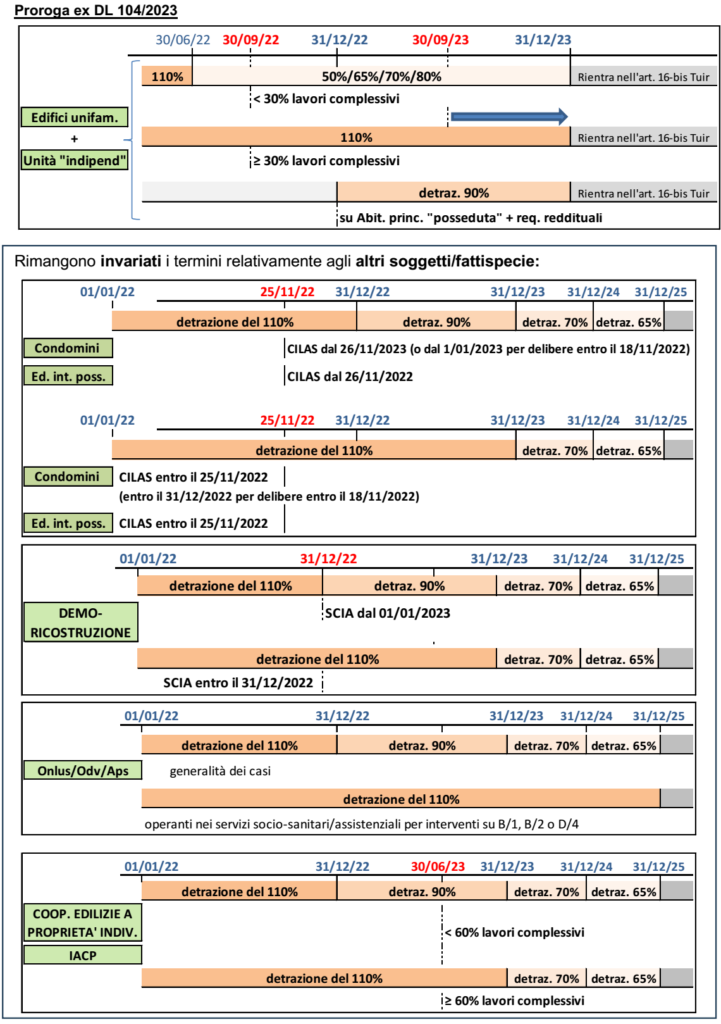

▪️ proroga del Superbonus in relazione alle unità immobiliari unifamiliari

▪️ nuovo obbligo comunicativo per gli ultimi cessionari dei bonus edilizi in presenza di sopravvenuta inutilizzabilità del credito.

| PROROGA AL 31/12/2023 PER “VILLETTE” |

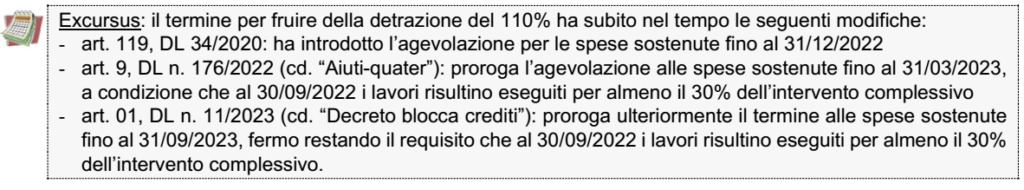

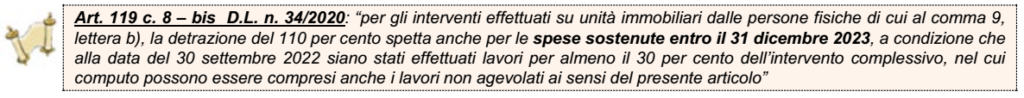

L’art. 24 del DL n. 104/2023, modificando il co. 8-bis dell’art. 119 del DL 34/2020, ha proceduto a prorogare nuovamente il termine il entro cui potranno essere sostenute le spese per gli interventi sugli edifici unifamiliari (cd. “villette”) per poter beneficiare del superbonus con aliquota del 110%.

Ora, con la citata modifica normativa, viene disposto che per gli interventi:

▪️ “trainanti” (ex co. 1 e co.4 dell’art. 119) effettuati dalle persone fisiche “private”:

✓ su edifici unifamiliari (cd. “villini”)

✓ su unità abitative in edifici plurifamiliari funzionalmente indipendenti e con accesso autonomo dall’esterno

▪️ “trainati” effettuati sulle medesime unità immobiliari (nuovo co. 8-quater)

la detrazione del 110%

➔ risulta prorogata alle spese sostenute fino al 31/12/2023 (in luogo del 30/09/2023)

➔ sempre a condizione che al 30.9.2022 i lavori risultino effettuati per almeno il 30% dell’intervento complessivo.

| VERIFICA DEL 30% DEI LAVORI AL 30/09/2022 |

Il comma 8 bis (non modificato) dell’art. 119, DL 34/2020 dispone che:

▪️ nel computo del SAL al 30% (necessario per fruire del maggior termine previsto per il superbonus)

▪️ possono essere compresi anche i lavori non agevolati con la detrazione 110%.

L’Agenzia, nella recente CM n. 17/2023, ha chiarito che la condizione si considerata rispettata:

▪️ anche se l’ammontare corrispondente all’intervento complessivo aumenti a seguito:

✓ di ulteriori lavori, necessari al completamento dello stesso

✓ o di un aumento dei costi riferiti all’intervento complessivo iniziale;

▪️ e tali circostanze determinino la riduzione della percentuale dei lavori eseguiti rispetto all’intervento complessivo.

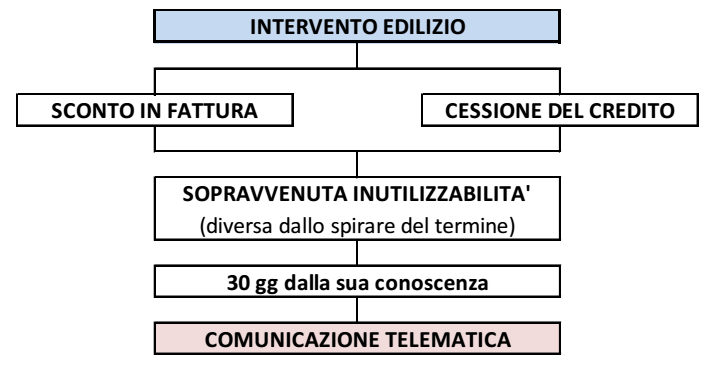

| COMUNICAZIONE CREDITI INUTILIZZABILI |

L’art. 25, co. 1, del DL n. 104/2023 introduce un nuovo adempimento in relazione alle opzioni per la

cessione dei crediti o per il cd. “sconto sul corrispettivo”, di cui all’art. 121 del D.L. 34/2020:

Pertanto:

▪️ l’ultimo cessionario di un credito derivante dall’esercizio delle opzioni per lo sconto in fattura/cessione del credito di cui all’art. 121, co. 1, lett. a) e b), DL n. 34/2020

▪️ che risulti non utilizzabile per cause diverse dal decorso dei termini di utilizzo (si tratta del medesimo termine entro cui il beneficiario della detrazione avrebbe utilizzato la singola quota annuale del di beneficio)

è tenuto a comunicare tale circostanza all’Agenzia delle Entrate entro 30 giorni dall’avvenuta

conoscenza dell’evento che ha determinato la non utilizzabilità del credito.

Attuazione: le modalità di comunicazione saranno definite da apposito Provvedimento dell’Agenzia, entro il 2 gennaio 2024.

DUBBI: in attesa del citato Provvedimento dell’Agenzia, il generico riferimento all’art. 121 del DL n.

34/2020 porta a ritenere che la disposizione possa trovare applicazione:

✓ sia il superbonus, che attribuisce il diritto a fruire della detrazione del 110%

✓ che tutti gli altri bonus edilizi (eco-bonus, sisma-bonus, “bonus casa” ex art. 16-bis Tuir, bonus facciate, bonus barriere architettoniche, installazione delle colonnine di ricarica elettrica, ecc.).

È auspicabile che l’Agenzia fornisca una casistica degli eventi che rendono il credito inutilizzabile.

| DECORRENZA |

Il nuovo adempimento si applica con la seguente cadenza temporale:

– se l’evento che ha comportato l’inutilizzabilità del credito si è evidenziato dal 1/01/2023: l’obbligo decorre da tale data (es: un evento manifestatosi l’8/12/2023 va comunicato entro il 7/01/2024)

– in caso contrario: la comunicazione va effettuata entro il 2/01/2024 (es: un evento manifestatosi il 31/10/2023 va comunicato entro il 2/01/2024).

| SANZIONE |

La mancata comunicazione entro i termini comporta la sanzione amministrativa pari a € 100.