Entro il prossimo 31/10/2023 è possibile presentare le domande per il contributo a fondo perduto di cui all’art. 9 comma 3 del DL 176/2022, relativo agli interventi agevolati con il superbonus al 90% eseguiti da persone fisiche sull’abitazione principale.

Si ricorda che con il DM 31 luglio 2023 sono stati definiti i criteri e le modalità di erogazione di tale agevolazione, mentre con il provvedimento 22 settembre 2023 n. 332648 l’Agenzia delle Entrate ha approvato il modello di istanza e le relative istruzioni per richiedere il contributo.

L’agevolazione riguarda le spese sostenute da persone fisiche (al di fuori dell’esercizio di imprese, arti o professioni) per gli interventi agevolati con il superbonus al 90%, effettuati:

• su edifici unifamiliari o su singole unità immobiliari “indipendenti e autonome” site in edifici plurifamiliari;

• su parti comuni di edifici condominiali o sulle singole unità immobiliari site all’interno dei predetti condomìni (nonché, si ritiene, sulle parti comuni di edifici interamente posseduti – anche in comproprietà – composti da due a quattro unità immobiliari, in virtù del richiamo al primo periodo dell’art. 119 comma 8-bis del DL 34/2020 contenuto nell’art. 9 comma 3 del DL 176/2022.

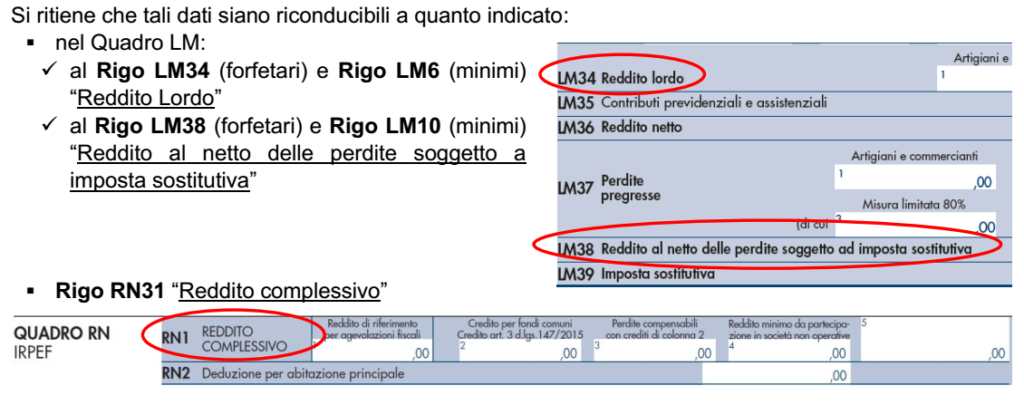

Per poter beneficiare dell’agevolazione, è inoltre necessario che il contribuente:

• abbia un “reddito di riferimento” non superiore a 15.000 euro (da determinare ai sensi dell’art. 119 comma 8-bis.1 del DL 34/2020);

• alla data di inizio lavori risulti titolare (almeno pro quota) di un diritto di proprietà o di un diritto reale di godimento sull’unità immobiliare oggetto dell’intervento (o, per gli interventi effettuati dai condomìni, sull’unità immobiliare facente parte del condominio);

• alla data di avvio dei lavori o, al più tardi, al termine degli stessi, abbia adibito ad abitazione principale la predetta unità immobiliare, ai sensi dell’art. 10 comma 3-bis del TUIR.

L’istanza per il riconoscimento del contributo a fondo perduto previsto dall’art. 9, c. 3,DL 176/2022 contiene le seguenti informazioni:

• il codice fiscale del soggetto, persona fisica, che richiede il contributo;

• nel caso in cui il soggetto richiedente sia un erede del soggetto che ha sostenuto la spesa agevolabile e conservi la detenzione materiale e diretta dell’immobile per il quale richiede il contributo, il codice fiscale del de cuius;

• il codice fiscale del legale rappresentante del soggetto che richiede il contributo nel caso in cui il soggetto richiedente sia minore o interdetto;

• le dichiarazioni – rese dal richiedente ai sensi dell’art. 47 del DPR 445/2000 – sul possesso dei requisiti per l’ottenimento del contributo a fondo perduto. In particolare, in caso di spese agevolabili sostenute direttamente dal richiedente, le dichiarazioni di:

– avere un reddito di riferimento per l’anno di imposta 2022 non superiore a €. 15.000, determinato secondo quanto disposto dall’art. 119, c. 8-bis 1, del DL 34/2020;

– aver sostenuto, nel periodo dal 1° gennaio 2023 al 31 ottobre 2023, spese detraibili con percentuale del 90% a fronte degli interventi edilizi previsti dall’art. 119, c. 8-bis 1, del DL 34/2020, ed effettuati sull’unità immobiliare per la quale si richiede il contributo e/o sulle parti comuni condominiali gravanti sulla medesima unità immobiliare;

– essere titolare alla data di inizio dei lavori, almeno in quota, di diritto di proprietà o di diritto reale di godimento sull’unità immobiliare per la quale si richiede il contributo e aver adibito, alla data di avvio dei lavori o, al più tardi, al termine di essi, la medesima unità immobiliare ad abitazione principale, così come definita all’articolo 10, comma 3-bis, del decreto del Presidente della Repubblica 22 dicembre 1986, n. 917.

– In caso di sostenimento delle spese da parte del de cuius, l’istanza contiene le dichiarazioni che il de cuius, alla data del sostenimento della spesa agevolabile, era in possesso dei requisiti sopra riportati; che l’erede richiedente conserva la detenzione materiale e diretta dell’immobile oggetto dell’intervento;

• l’IBAN del conto corrente intestato al soggetto richiedente il contributo;

• il codice fiscale dell’eventuale soggetto incaricato della trasmissione telematica dell’istanza;

• la data di sottoscrizione e la firma dell’istanza.

L’istanza – L’istanza, inoltre, contiene un quadro A per l’indicazione dei dati catastali identificativi dell’unità immobiliare adibita ad abitazione principale per la quale si richiede il contributo.

L’istanza, altresì, contiene un quadro B, composto da due sezioni:

• la Sezione I per l’indicazione dei codici fiscali dei componenti del nucleo familiare del richiedente e/o del de cuius nell’anno 2022 previsti dall’art. 119, c. 8-bis 1, del DL 34/2020 e dei rispettivi redditi complessivi conseguiti nell’anno di imposta 2022;

• la Sezione II per l’indicazione delle spese sostenute, nel periodo compreso tra il 1° gennaio 2023 e il 31 ottobre 2023, dal richiedente e/o dal de cuius e dagli eventuali ulteriori soggetti possessori dell’unità immobiliare indicata nel quadro A e relative agli interventi edilizi per i quali spetta la detrazione limitatamente al 90% del loro ammontare, al lordo dell’eventuale sconto in fattura applicato dal prestatore a fronte della cessione del credito d’imposta corrispondente alla detrazione, con specifica della data del primo bonifico effettuato.

Nell’istanza, infine, è presente un quadro C che riepiloga i dati indicati dal richiedente, necessari alla determinazione del contributo.

Termini presentazione istanza – La trasmissione dell’istanza può essere effettuata entro il 31/10/2023.

Nel suddetto periodo è possibile, in caso di errore, presentare una nuova istanza, in sostituzione dell’istanza precedentemente trasmessa.

L’ultima istanza trasmessa nel periodo suddetto sostituisce integralmente tutte quelle precedentemente inviate. È possibile, inoltre, presentare una rinuncia all’istanza precedentemente trasmessa, da intendersi come rinuncia totale al contributo. La rinuncia può essere trasmessa entro il 31/10/2023. Anche la rinuncia può essere presentata da un intermediario abilitato ex art. 3, c. 3, DPR 322/1998, con delega alla consultazione del Cassetto fiscale del richiedente.

A seguito della presentazione dell’istanza è rilasciata una prima ricevuta che ne attesta la presa in carico, ai fini della successiva elaborazione, ovvero lo scarto a seguito dei controlli formali dei dati in essa contenuti.

La ricevuta di cui al punto precedente è messa a disposizione del soggetto che ha trasmesso l’istanza nella sezione della propria area riservata del sito dell’Agenzia delle entrate.

L’Agenzia delle entrate effettua ulteriori controlli sulle informazioni contenute nelle istanze per le quali è stata messa a disposizione la ricevuta di presa in carico, riscontrandole con le informazioni presenti in Anagrafe Tributaria. Tali controlli possono comportare lo scarto dell’istanza.

Calcolo ed erogazione del contributo – Il contributo è determinato in relazione alle spese sostenute dal richiedente e/o dal de cuius entro il limite massimo di spesa agevolabile di 96.000 euro. Tale limite è ridotto in misura proporzionale qualora anche altri titolari di quote di diritto di proprietà o di altro diritto reale di godimento sull’unità immobiliare oggetto degli interventi, abbiano sostenuto quote della spesa agevolabile. In tal caso, al limite di 96.000 euro deve essere applicata la percentuale derivante dal rapporto tra l’importo della spesa agevolabile sostenuta dal richiedente e/o dal de cuius e l’importo complessivo della spesa agevolabile sostenuta da tutti i soggetti titolari di quote di diritto di proprietà o di diritto reale di godimento.

l contributo richiesto è pari al minore tra l’importo della spesa agevolabile rimasta a carico del richiedente e/o dal de cuius e il 10% del limite massimo di spesa agevolabile che si applica al richiedente e/o al de cuius, determinato come precedentemente indicato.

Decorso il termine di presentazione delle istanze, l’Agenzia delle entrate procede a ripartire le risorse finanziarie stabilite dall’art. 9, c. 3,DL 176/2022 , sulla base degli importi dei contributi richiesti indicati nelle istanze validamente presentate.

In particolare:

• se il rapporto percentuale tra le predette risorse finanziarie e l’ammontare complessivo dei contributi richiesti è superiore al 100 %, sarà erogato il 100% dell’importo richiesto nell’istanza;

• se il predetto rapporto percentuale è compreso tra il 10 e il 100% il contributo da erogare sarà determinato applicando all’importo richiesto la percentuale risultante;

• se, infine, il rapporto percentuale tra l’ammontare delle risorse stanziate e l’ammontare complessivo dei contributi richiesti è inferiore al 10%, il contributo sarà determinato applicando all’importo richiesto la percentuale del 10%. In tale ultimo caso il contributo sarà erogato, fino ad esaurimento delle risorse stanziate, sulla base dell’ordine cronologico delle date, indicate nelle istanze, nelle quali è stato effettuato il primo bonifico per il pagamento delle spese oggetto del contributo a partire dal 1° gennaio 2023. In presenza di istanze contenenti la medesima data di effettuazione del primo bonifico e di insufficienza delle risorse finanziarie necessarie per l’erogazione di tutti i contributi richiesti con le stesse, si procederà al pagamento sulla base dell’ordine cronologico di presentazione delle suddette istanze, fino ad esaurimento delle risorse finanziarie. Il mancato pagamento delle istanze per esaurimento delle risorse finanziarie disponibili comporterà lo scarto delle stesse.