Con la risposta a interpello n. 450 di ieri, l’Agenzia delle Entrate, ribaltando implicitamente la tesi a suo tempo affermata con la circolare n. 54 del 2002, si è adeguata a quanto sancito dalla Corte Costituzionale con la sentenza n. 46/2023 in tema di imposte sui redditi, specificando che ciò vale anche per l’IVA.

Se il contribuente omette la dichiarazione IVA ma comunque paga le imposte, sarà sanzionato in modo proporzionale, quindi:

– con sanzione dal 60% al 120% con minimo di 200 euro se la dichiarazione è trasmessa entro il termine per inviare quella del periodo di imposta successivo e comunque prima di ogni controllo;

– con sanzione dal 120% al 240% con minimo di 250 euro se la presentazione avviene dopo.

Gli uffici potranno tuttavia tenere conto della condotta del contribuente e applicare la riduzione della sanzione sino alla metà del minimo come prevede l’art. 7 comma 4 del DLgs. 472/97.

L’unico caso in cui viene irrogata una sanzione fissa si ha laddove vengano pagate le imposte entro i 90 giorni (ovvero sino a quando la dichiarazione, pur tardiva, non si considera ancora omessa ai sensi dell’art. 2 comma 7 del DPR 322/98).

Insomma, quando ci sono più interpretazioni possibili, prevale automaticamente l’interpretazione meno favorevole al contribuente (dunque quella più favorevole alle casse dell’Erario).

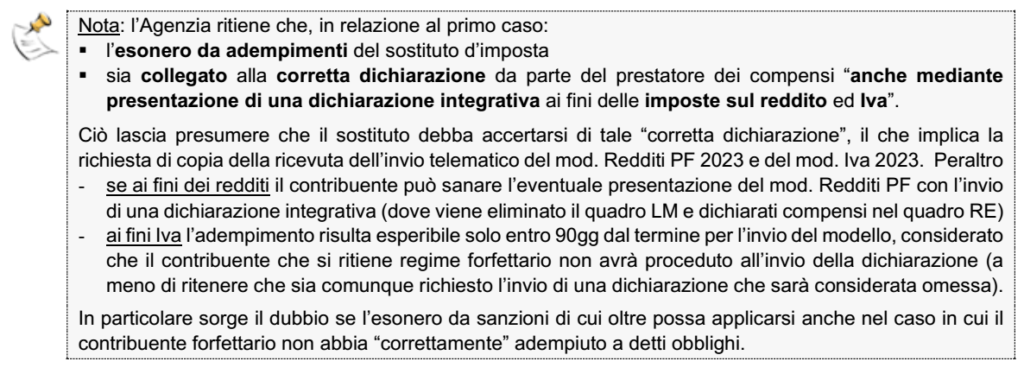

Ma, a ben vedere, l’interpretazione serve quando sussiste una lacuna da colmare, che potrebbe esserci nelle imposte sui redditi ma non ai fini IVA.

Si riporta l’art. 5 comma 1 del DLgs. 471/97: “Per determinare l’imposta dovuta sono computati in detrazione tutti i versamenti effettuati relativi al periodo, il credito dell’anno precedente del quale non è stato chiesto il rimborso, nonché le imposte detraibili risultanti dalle liquidazioni regolarmente eseguite”.

Nella risposta a interpello si effettua un’operazione “ortopedica” della norma, aggiungendo quello che non dice, ovvero: “sono computati in detrazione tutti i versamenti effettuati relativi al periodo [purché entro il termine dei 90 giorni dalla dichiarazione]”.

La logica è quella della sentenza “manipolativa” della Consulta, ma l’Agenzia delle Entrate non gode di legittimazione, non è la Corte Costituzionale.

Non si spiega perché non si ritiene più “attuale” la circolare n. 54 del 2002, citata dall’interpellante, ove si era sostenuto che, in sede di accertamento induttivo, ove risultassero effettuati i versamenti le sanzioni sarebbero state fisse, trattandosi di dichiarazione omessa dalla quale non emergono imposte da versare (circ. Agenzia delle Entrate 19 giugno 2002 n. 54 § 17.1).

Appare evidente come l’Agenzia delle Entrate abbia recepito quanto detto dalla Corte Costituzionale con la sentenza 17 marzo 2023 n. 46: non è fondata la questione di legittimità costituzionale dell’art. 1 del DLgs. 471/97 che, nel prevedere, per l’omessa dichiarazione, una sanzione dal 120% al 240% delle imposte dovute, non specifica che ciò va calcolato solo sul residuo dell’imposta ancora da pagare.

Può però operare l’art. 7 comma 4 del DLgs. 472/97.

Insomma, il quadro sanzionatorio indicato confligge a pieno titolo con il diritto unionale, che ha come principio fondamentale la proporzionalità.

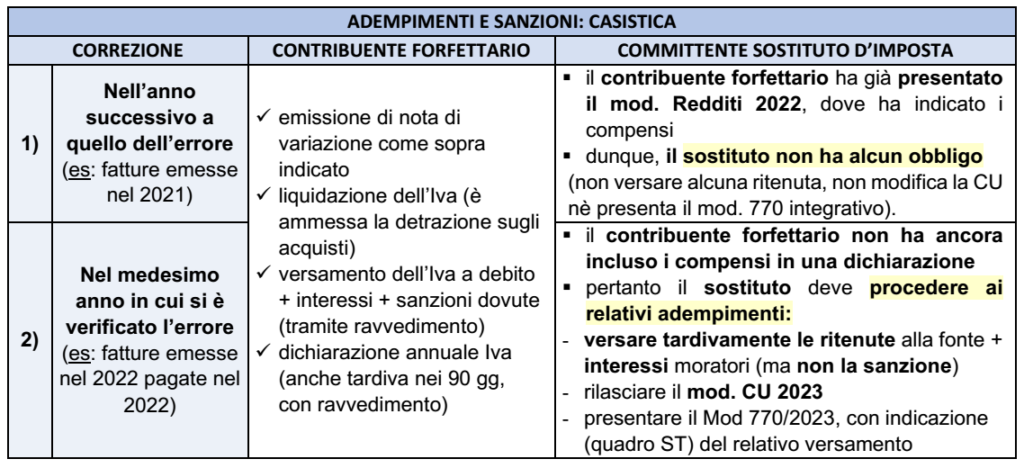

Vengono nella risposta di ieri indicate le sanzioni (con le riduzioni da ravvedimento) che il contribuente deve pagare se per errore (o anche intenzionalmente) omette le fatture e le dichiarazioni:

– sanzione del 90% per omessa fatturazione con minimo di 500 euro, per ogni operazione (art. 6 comma 1 del DLgs. 471/97);

– sanzione di 500 euro per omessa LIPE (art. 11 comma 2-ter del DLgs. 471/97);

– sanzione del 120% (o del 60%) riducibile alla metà per l’omessa dichiarazione, essendo del tutto irrilevante che le imposte siano state pagate (non ravvedibile);

– sanzione di 1.000 euro per irregolare contabilità (art. 9 del DLgs. 471/97);

– nella specie, sanzione di 500 euro per mancata dichiarazione di inizio attività (art. 5 comma 6 del DLgs. 471/97).

Poi (ma nella risposta non se ne parla) bisogna spesso aggiungere le sanzioni da dichiarazione infedele/omessa in tema di imposte sui redditi e IRAP.

Per la causa di non punibilità/attenuante per il reato dell’art. 5 del DLgs. 74/2000 occorre pagare tutte le somme anche ai fini sanzionatori. Se non ci si adegua a quanto indicato, le Entrate potrebbero non rilasciare il certificato dell’art. 22 del DLgs. 74/2000.

Sebbene ci siano le riduzioni da ravvedimento, sebbene ci sia la riduzione sino alla metà del minimo per l’omissione dichiarativa, è davvero arduo affermare che la proporzionalità sia rispettata.

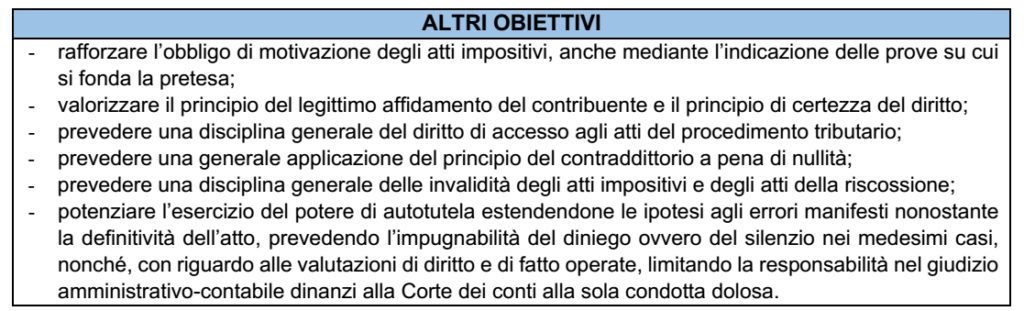

Non resta che confidare nel legislatore delegato, che, in attuazione della L. 111/2023, potrà agire su diversi fronti, superando definitivamente interpretazioni che non solo, come dimostrato, sono in contrasto con la norma, ma che hanno l’effetto di incrinare in modo permanente il rapporto tra Stato e contribuenti.