Il Governo ha recentemente approvato il Disegno di “legge delega” per la riforma fiscale (che, con la “bollinatura”, ha superato il vaglio del rispetto delle finanze pubbliche ed è, ora, in attesa di pubblicazione in G.U.), che, a breve, sarà presentato al vaglio del Parlamento.

Tempi di attuazione: entro 24 mesi dalla data di entrata in vigore della legge, il Governo è delegato ad emanare uno o più decreti legislativi di organica revisione del sistema fiscale complessivo.

Il riassetto delle disposizioni avverrà in modo da raccogliere le norme in Testi unici per tipologia di imposta.

Di seguito, si analizzo i principi contenuti della Riforma fiscale in ambito IRPEF, IRES e IVA, anche alla luce della Relazione illustrativa allegata al DDL.

| PRINCIPI GENERALI |

L’art. 2 del DDL individua i principi e i criteri direttivi generali che il Governo è chiamato ad osservare nell’esercizio della delega.

PRINCIPI E I CRITERI DIRETTIVI GENERALI

✓ riduzione del carico fiscale

✓ sostegno ai nuclei familiari, ai lavoratori ed alle imprese

✓ prevenzione e riduzione dell’evasione/elusione fiscale, da conseguire anche attraverso:

– il potenziamento dell’analisi del rischio

– maggior ricorso alle tecnologie digitali e alle soluzioni di intelligenza artificiale

– pieno utilizzo dei dati provenienti dalla fatturazione elettronica/trasmissione telematica dei corrispettivi e dall’Anagrafe tributaria, anche tramite interoperabilità delle banche di dati

– rafforzamento del regime di adempimento collaborativo, anche tramite l’aggiornamento e l’introduzione di nuovi istituti premiali

✓ riduzione carico adempimenti: revisione degli adempimenti dichiarativi e di versamento a carico dei contribuenti

✓ principio di “autonomia”: esclusione di interventi sulle basi imponibili e sulle aliquote dei tributi che non siano del proprio livello di governo.

Principi del diritto Ue: l’art. 3 del DDL prevede delle modifiche in materia di diritto internazionale:

✓ una maggior coerenza con le raccomandazioni OCSE nell’ambito del progetto BEPS (base erosion and profit shifting);

✓ residenza fiscale di persone fisiche e società: adeguamento della definizione di residenza fiscale alla migliore prassi internazionale e alla Convenzioni contro le doppie imposizioni (presumibilmente il riferimento è alla definizione contenuta nel revisionato Modello OCSE, che, come noto, costituisce il “prototipo” di riferimento);

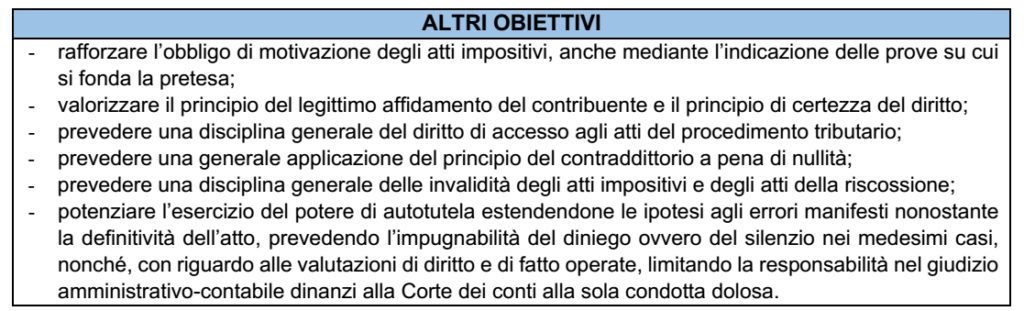

| REVISIONE DELLO STATUTO DEL CONTRIBUENTE |

L’art. 4 del DDL prevede delle modifiche allo statuto del contribuente.

Interpelli: alla luce dell’elevato numero di interpelli posti negli ultimi anni dai contribuenti, si prevede che la loro presentazione:

– sia inammissibile ove riferita a casi risolti/risolvibili con altri documenti di prassi (precedenti interpelli)

– andrà limitata ai casi in cui non è possibile ottenere risposte scritte mediante servizi di interlocuzione rapida

– sarà suborodinata al versamento di un contributo “proporzionato” al valore della questione.

| REVISIONE IRPEF |

L’art. 5 del DDL prevede l’azione di misure finalizzare alla revisione dell’imposizione IRPEF.

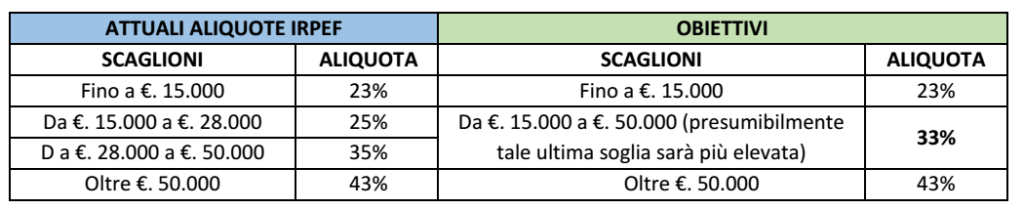

| ALIQUOTE IRPEF |

L’obiettivo di “revisione” delle aliquote IRPEF dovrebbe prevedere

a) un periodo transitorio, con le seguenti 3 aliquote Irpef a scaglioni:

b) la successiva transizione verso l’aliquota impositiva unica.

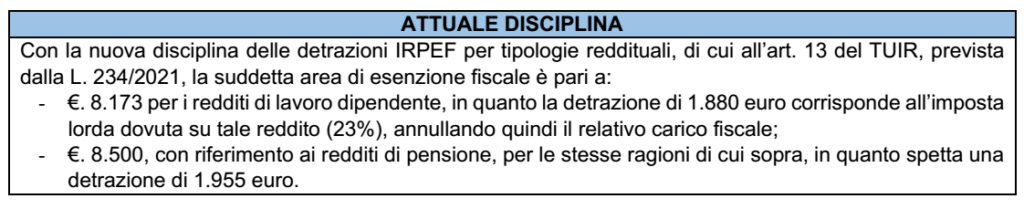

| EQUITA’ ORIZZONTALE |

Ulteriore obiettivo è il raggiungimento dell’equità orizzontale; ci si riferisce, tra l’altro, all’applicazione:

▪ della medesima area di esenzione fiscale (c.d. “no tax area”);

▪ e del medesimo carico impositivo IRPEF tra redditi di lavoro dipendente e redditi di pensione.

| “DETRAZIONI” E “DEDUZIONI” D’IMPOSTA |

In linea con le segnalazioni della Corte costituzionale nella sentenza n. 120/2020, si prevede un riordino delle c.s. “tax expenditures”, cioè dell’attuale sistema delle “detrazioni” e “deduzioni” fiscali.

Inoltre, è previsto che, ai fini della spettanza di detrazioni/deduzioni fiscali (o altri benefici di natura fiscale):

✓ vadano ricomprese nel reddito complessivo tutti i redditi assoggettati ad imposte sostitutive o a ritenuta a titolo d’imposta sul reddito delle persone fisiche;

✓ con esclusione dei soli redditi di natura finanziaria.

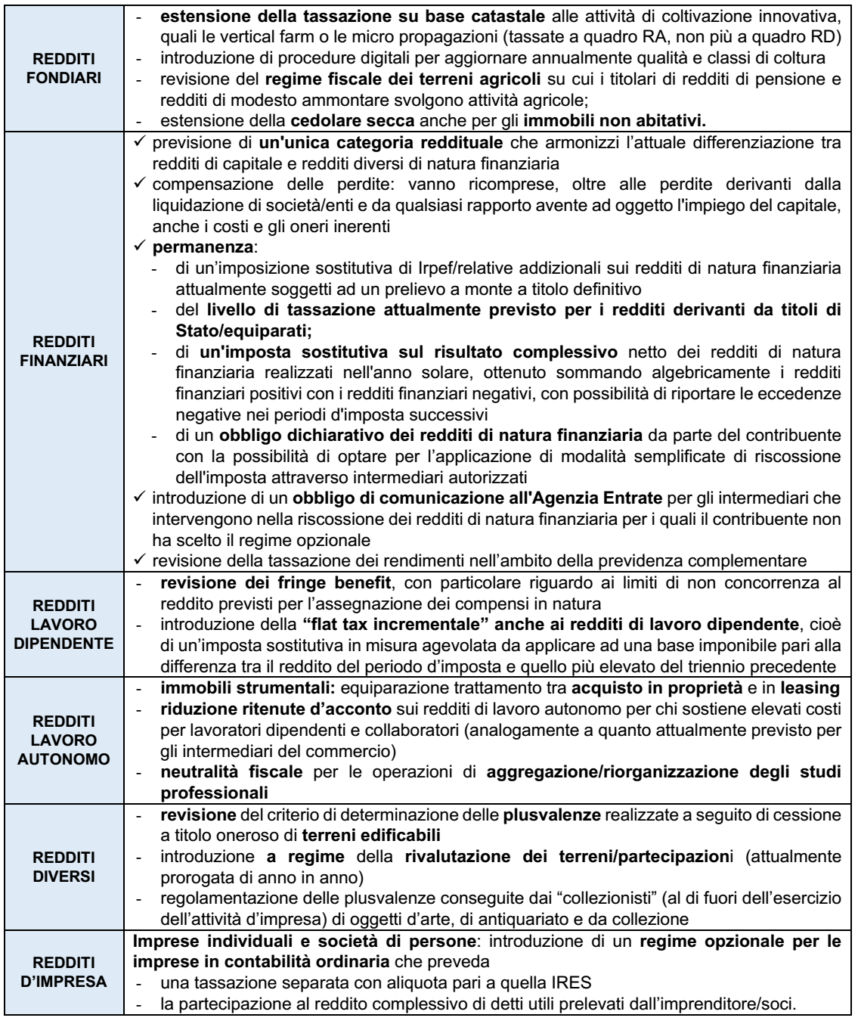

| LE PRINCIPALI NOVITÀ SULLE VARIE CATEGORIE REDDITUALI |

Sono previste varie novità sulle varie categorie di reddito soggette a IRPEF; le principali si riassumono nella seguente tabella.

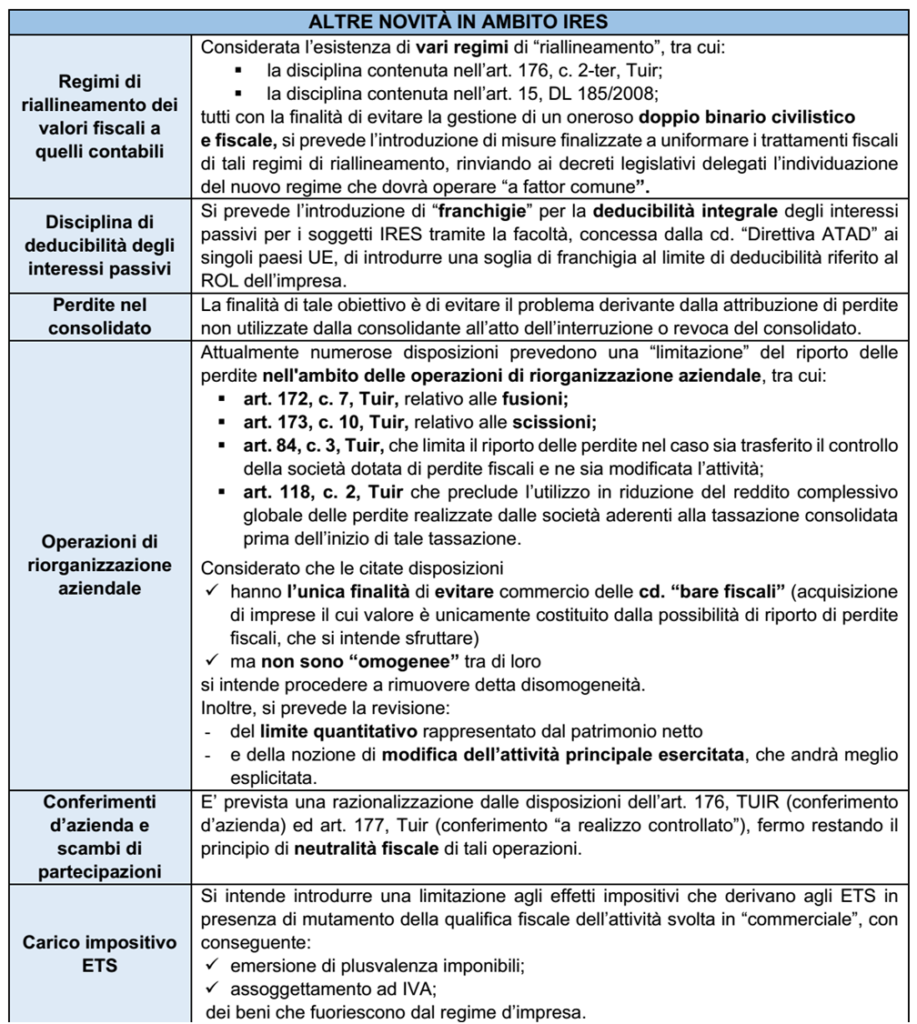

| PRINCIPALI NOVITA’ IN AMBITO IRES |

Si prevede l’introduzione di una “doppia aliquota” l’IRES:

▪ una ordinaria, del 24%

▪ e una ridotta (probabilmente fissata nel 15%) da applicare:

✓ in relazione all’effettuazione di investimenti ed assunzione di personale (con particolare attenzione per gli over 50 ed i percettori del Reddito di cittadinanza)

✓ con applicazione di una disposizione antielusiva: nei 2 periodi d’imposta successivi:

– non risultino decrementati gli investimenti e/o nuove assunzioni

– gli utili non siano distribuiti o destinati a finalità estranee all’esercizio dell’attività d’impresa.

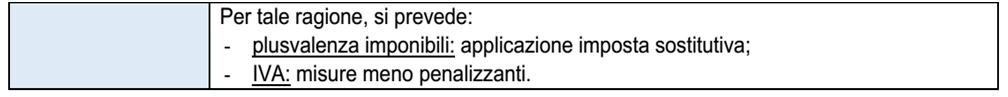

| PRINCIPALI NOVITA’ IN AMBITO IVA |

L’art. 7 del DDL prevede (oltre all’armonizzazione degli elementi che ancora risultano disallineati rispetto alla disciplina UE) il raggiungimento di modifiche significative in ambito IVA.

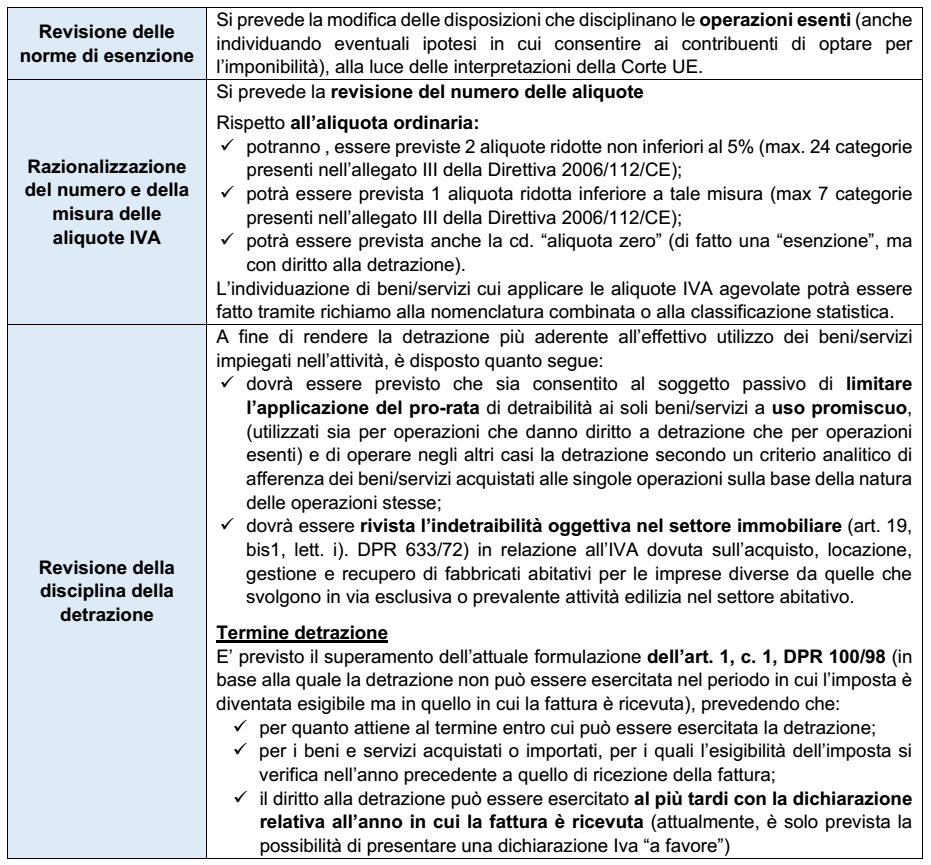

| ABROGAZIONE IRAP |

Si prevede l’abrogazione del tributo e la contestuale istituzione di una sovraimposta tale da assicurare un equivalente gettito fiscale atto a garantire il finanziamento del fabbisogno sanitario, nonché il finanziamento delle Regioni che presentano squilibri di bilancio sanitario.

N.B: Per verificare se l’abrogazione del tributo comporterà dei vantaggi fiscali per coloro che ne sono assoggettati, bisognerà verificare i presupposti, i destinatari e le aliquote del “nuovo” che sarà istituito.