Con la recente conversione in legge del DL n. 198/2022 (cd. “Milleproroghe 2023”), in attesa di pubblicazione in G.U., sono stati prorogati due adempimenti riferiti ai “bonus edilizi”:

▪ comunicazione delle opzioni per la cessione del credito o per lo sconto in fattura, di cui all’art. 121, DL n. 34/2020

▪ comunicazione degli interventi sulle parti comuni condominiali, da effettuare ad opera degli amministratori di condominio.

| COMUNICAZIONE DELL’OPZIONE PER LA CESSIONE/SCONTO IN FATTURA |

Come noto, l’art. 121 del DL n. 34/2020 ha previsto la possibilità, per i soggetti che sostengono spese per i bonus edili, di optare, in luogo dell’utilizzo diretto della detrazione spettante, per:

▪ un contributo, sotto forma di sconto sul corrispettivo dovuto, fino a un importo massimo pari allo stesso corrispettivo, che viene anticipato dai fornitori che hanno effettuato gli interventi e dagli stessi recuperato sotto forma di credito d’imposta, di importo pari alla detrazione spettante;

▪ la cessione di un credito d’imposta di pari ammontare.

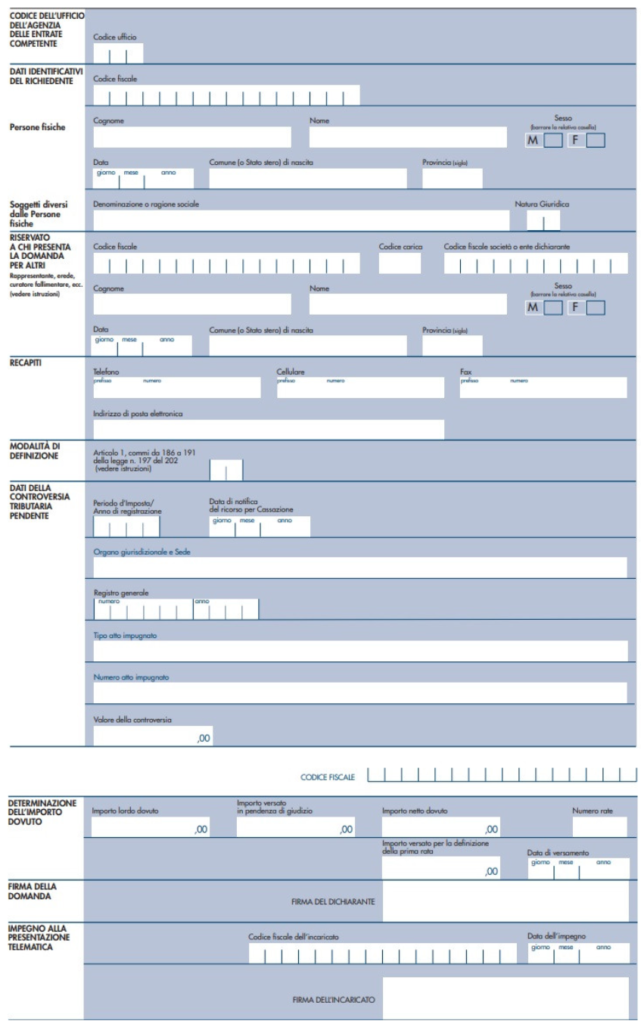

L’esercizio dell’opzione è comunicato all’Agenzia:

✓ esclusivamente in via telematica

✓ tramite l’apposito Modello approvato, in ultimo, dal Provv. 3/02/2022, da inviare successivamente all’esecuzione dei lavori (anche quale SAL) ed entro il seguente termine ultimo:

▪ 16/03 dell’anno successivo a quello di sostenimento delle spese per cui si esercita l’opzione;

▪ 16/03 dell’anno di scadenza del termine ordinario di presentazione della dichiarazione dei

redditi in cui avrebbe dovuto essere indicata la 1° rata ceduta non utilizzata in detrazione, qualora riguardi la cessione del credito relativa alle rate di detrazione non fruite.

PROROGA LA COMUNICAZIONE DELLE OPZIONI PER LE SPESE 2022

Per le spese sostenute nel 2022 il termine avrebbe dovuto scadere il 16/03/2023; tuttavia, in sede di conversione del DL “Milleproroghe 2023”, il legislatore ha differito tale comunicazione al 31/03/2023.

N.B.: la comunicazione non opera alcuna restrizione per quanto attiene

▪ sia la comunicazione dell’opzione per le spese sostenute nel 2022

▪ sia per la comunicazione della cessione delle “rate residue” (spese sostenute ante 2022).

Sal e Superbonus: si ricorda che, nel caso di detrazione del 110%, l’opzione per la cessione può essere esercitata solo in presenza di SAL, dove ciascun SAL deve riferirsi almeno al 30% dei lavori.

La quota cedibile va riferita a spese sostenute nel medesimo anno in cui viene realizzato il SAL.

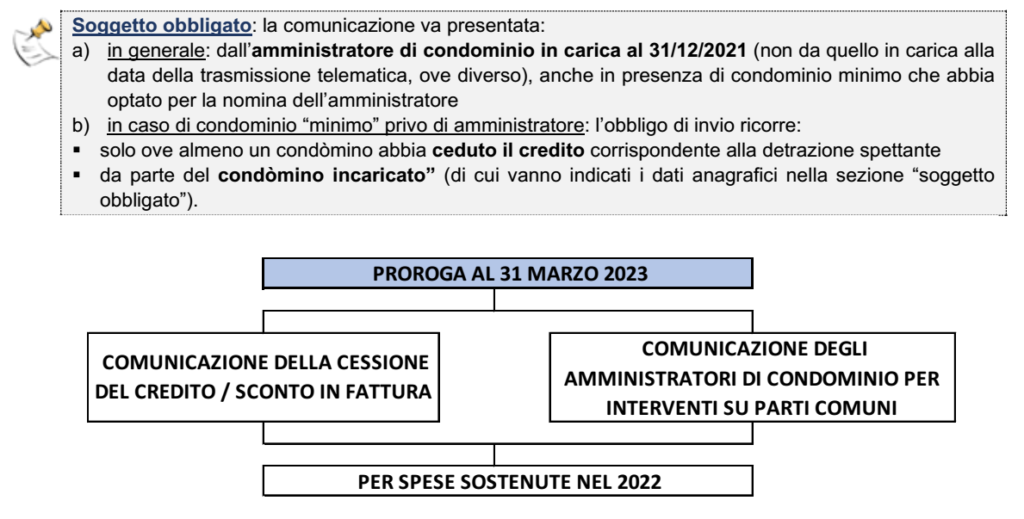

| COMUNICAZIONE DEGLI AMMINISTRATORI DI CONDOMINIO |

Il nuovo co. 10-decies inserito nell’art. 3 del DL Milleproroghe dispone la proroga anche della comunicazione a cui è tenuto l’amministratore di condominio nel caso di interventi edilizi che attribuiscono la detrazione effettuati sulle parti comuni condominiali.

Al fine di permettere la predisposizione dei Modd. 730 precompilati, il MEF individua le modalità di invio dei dati relativi alle spese che danno diritto a deduzioni/detrazioni (art. 3 c. 4 D.Lgs. 175/2014); in applicazione di ciò, il DM del 1/12/2016 ha introdotto l’obbligo di invio per i condomini:

✓ delle spese per interventi edilizi effettuati su parti comuni di edifici residenziali

✓ nonché gli acquisti di mobili e di grandi elettrodomestici, destinati all’arredo delle parti comuni dell’immobile oggetto di lavori di recupero del patrimonio edilizio (cd. “bonusmobili”)

✓ indicando espressamente le quote sostenute da ciascun condomino e i dati relativi alla cessione

del credito, corrispondente alla detrazione spettante, scelta dal singolo condomino.

Anche per tale comunicazione il termine di invio del file telematico dovrà essere effettuata entro il

31/03/2023

Interventi interessati: la comunicazione è obbligatoria nel caso di interventi che attribuiscono la detrazione per:

– recupero del patrimonio edilizio

– opere di riqualificazione energetica (anche in forma di superbonus)

– riduzione del rischio sismico (anche in forma di superbonus)

– acquisto di mobili e grandi elettrodomestici

effettuate sulle parti comuni condominiali.

A tal fine andrà utilizzato il tracciato telematico approvato col Provv. 19/02/2022 il quale ha introdotto delle nuove codifiche, oltre alla possibilità, per ciascun singolo intervento, di indicare una opzione mista (cioè l’opzione, in parte per lo sconto in fattura/cessione del credito al fornitore e, in parte per la cessione del credito a soggetti diversi dai fornitori).