Le associazioni sportive dilettantistiche (cd. “ASD”) “che svolgono una “rilevante attività di interesse sociale”, iscritte nell’apposito Registro nazionale, possono essere destinatarie del 5 per mille dell’IRPEF.

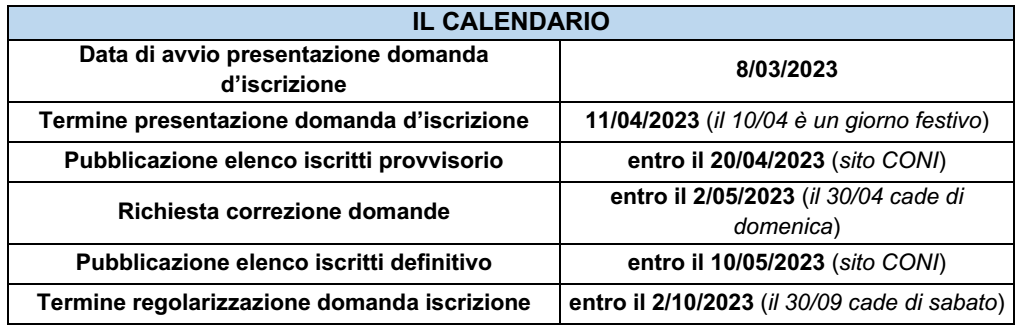

L’Agenzia Entrate, con Comunicato dell’8/03/2023, ha reso noto l’apertura dei termini per la presentazione da parte delle ASD della domanda per l’accesso al contributo del 5‰, da effettuare a decorrere dall’8/03/2023 ed entro l’11/04/2023 tramite i servizi telematici dell’Agenzia, in via diretta o tramite gli intermediari abilitati.

Remissione in bonis: in caso di mancata trasmissione entro il termine, la partecipazione al riparto del 5‰ è consentita a condizione che presentino l’istanza di accreditamento entro il 2/10/2023, versando l’importo di € 250 tramite F24 Elide (cod. trib. 8115).

| PREMESSA |

Per l’accreditamento delle ASD è competente il CONI che ha stipulato apposita convenzione con l’Agenzia Entrate per la gestione della procedura di iscrizione. Il software di compilazione è disponibile sia sul sito del CONI e sia su quello dell’Agenzia Entrate.

Nota: le ASD già presenti nell’elenco permanente (dunque, ammesse al beneficio per il 2022) pubblicato sul sito del CONI sono escluse dall’obbligo di trasmissione, in quanto parteciperanno al riparto per il 2023 senza alcun adempimento.

| REQUISITI |

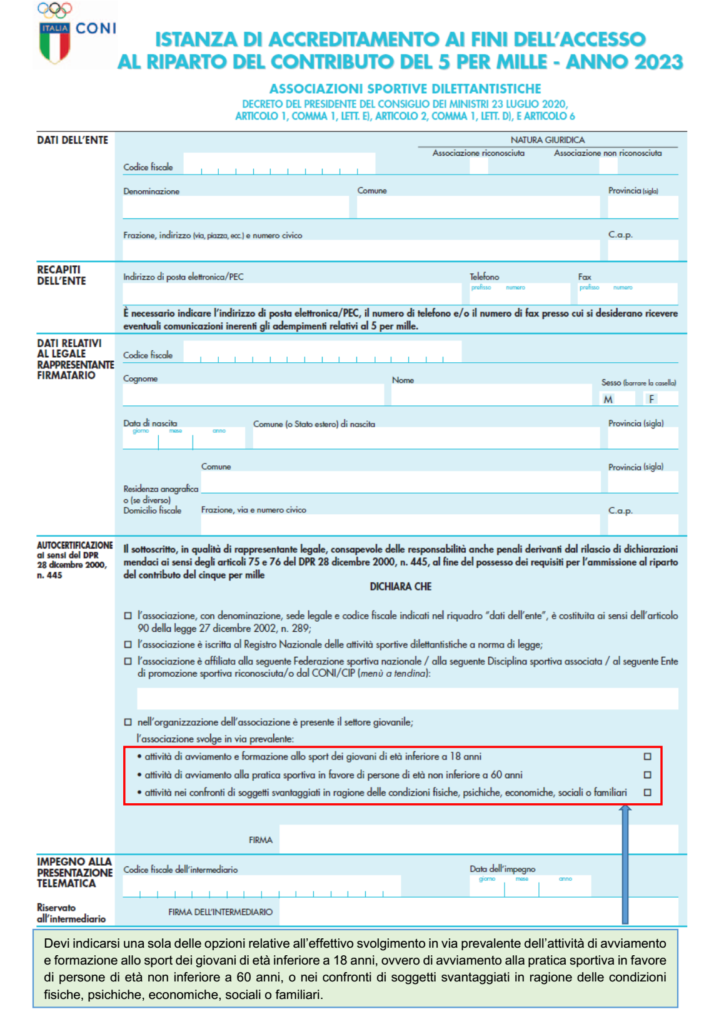

L’istanza di accreditamento può essere presentata dalle ASD, iscritte al Registro Nazionale delle attività sportive dilettantistiche (che ha sostituito il Registro del CONI), nella cui organizzazione risulti il settore giovanile:

▪ svolgenti prevalentemente attività di avviamento e formazione allo sport dei giovani di età inferiore a 18 anni, ovvero di avviamento alla pratica sportiva in favore di persone di età non inferiore a 60 anni,

▪ o nei confronti di soggetti svantaggiati in ragione delle condizioni fisiche, psichiche, economiche, sociali o familiari.

La domanda:

✓ contiene l’autocertificazione, resa dal rappresentante legale dell’ente richiedente, relativa alla sussistenza dei requisiti

✓ di conseguenza, l’ente richiedente non è tenuto a presentare una successiva e separata dichiarazione sostitutiva per attestare i requisiti per l’accesso al contributo.

Nota: i requisiti sostanziali richiesti per l’accesso al beneficio devono essere posseduti alla data di scadenza originaria della presentazione dell’istanza di accreditamento (11/04/2023).

| RICEZIONE ISTANZA E VERIFICA DATI |

A seguito della presentazione dell’istanza, si verifica quanto segue:

▪ istanza correttamente presentata e accolta dal sistema: in tal caso, viene rilasciata un’attestazione di avvenuta ricezione con l’indicazione della denominazione, della sede dell’iscritto e della natura giuridica come risulta in Anagrafe Tributaria;

▪ discordanza fra denominazione, sede e/o natura giuridica dell’ente e quelle risultanti dall’Anagrafe Tributaria riportate nella comunicazione di avvenuta ricezione: in tal caso, l’ente è tenuto a comunicare tempestivamente le variazioni intervenute utilizzando i seguenti modelli:

– soggetti titolari di partita IVA: modello AA7/10;

– soggetti non titolari di partita IVA: modello AA5/6;

▪ divergenza tra i dati del rappresentante legale sottoscrittore dell’istanza e quelli del rappresentante legale risultante dall’Anagrafe Tributaria: in tal caso, la ricevuta segnala la difformità e il rappresentante legale è tenuto alla regolarizzazione della propria posizione;

▪ non accoglimento della domanda per C.F. non più attivo (per cessazione o confluenza) o non registrato in Anagrafe Tributaria: in tal caso, è necessario contattare qualsiasi Ufficio dell’Agenzia Entrate, onde verificare la posizione e rimuovere eventuali anomalie, e ripetere l’invio della domanda;

▪ erroneo invio della domanda di iscrizione accolta: in tal caso, può richiedersi l’annullamento entro l’11/04/2023 utilizzando i servizi telematici dell’Agenzia.