Quando un immobile che è stato oggetto di interventi “edilizi” per i quali spetta una detrazione fiscale viene trasferito, anche le quote residue di detrazione non ancora fruite possono essere a loro volta trasferite.

Le disposizioni normative che prevedono il trasferimento delle rate residue di detrazione non fruite sia in caso di vendita dell’immobile (comprese le ipotesi de cessione gratuita quale, ad esempio, la donazione), sia in caso di decesso del titolare dell’immobile, sono:

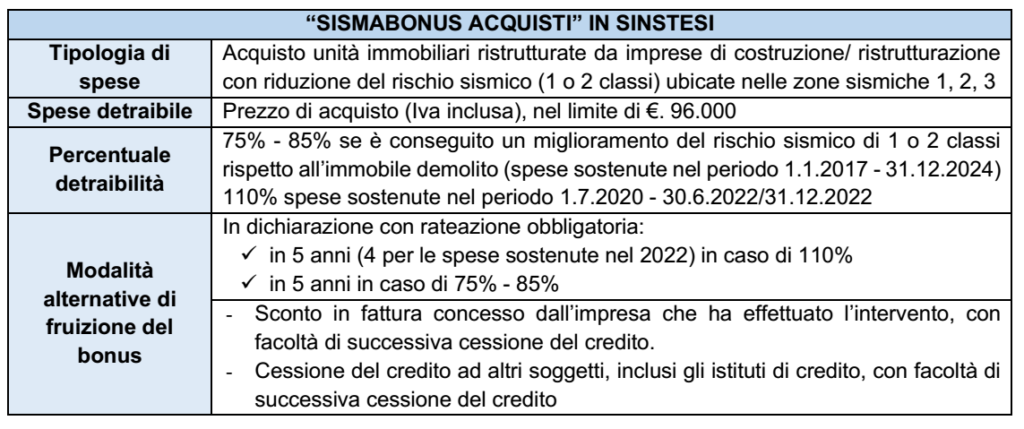

– l’art. 16-bis comma 8 del TUIR, per quanto concerne la detrazione IRPEF per interventi di recupero edilizio (c.d. “bonus casa”) e il c.d. bonus verde, di cui all’art. 1 commi 12-15 della L. 205/2017 per espresso rinvio normativo. La disposizione, inoltre, pare possa trovare applicazione anche con riguardo al sismabonus per interventi di miglioramento sismico (sismabonus), di cui all’art. 16 del DL 63/2013 e al bonus per il rifacimento delle facciate, di cui all’art. 1 comma 219 – 223 della L. 160/2019 (bonus facciate);

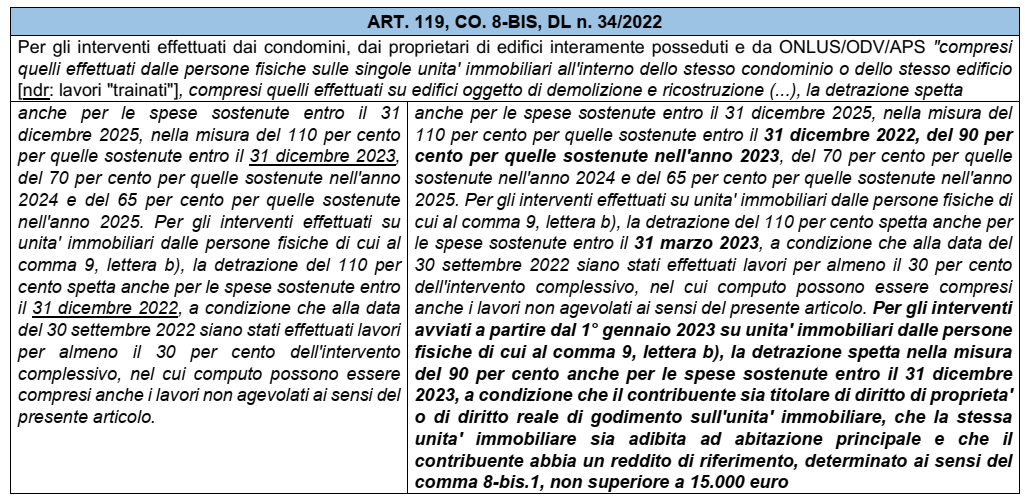

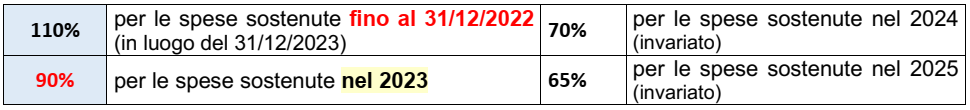

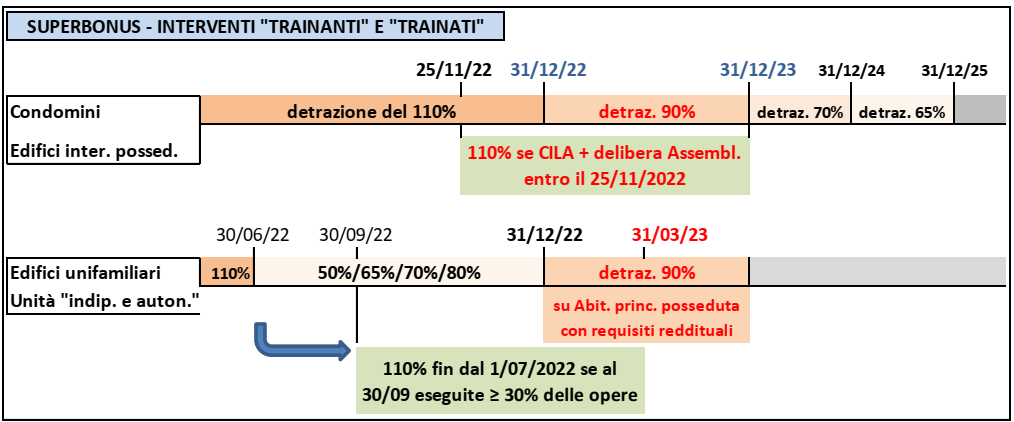

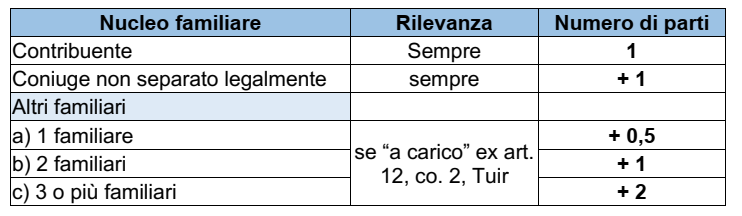

– l’art. 9 comma 1 del DM 6 agosto 2020 “Requisiti”, con riguardo all’ecobonus per interventi di riqualificazione energetica. I medesimi principi si applicano nell’ambito del superbonus di cui all’art. 119 del DL 34/2020 (circ. Agenzia delle Entrate 8 agosto 2020 n. 24, § 4. Per un approfondimento si veda il Quaderno n. 170).

I bonus per i quali non sono previste le suddette disposizioni inerenti il loro trasferimento sono:

– il bonus per l’eliminazione delle barriere architettoniche (c.d. “bonus barriere 75%”), di cui all’art. 119-ter del DL 34/2020. La circ. n. 17/2023 ha infatti affermato che, “in assenza di specifiche disposizioni, la detrazione non utilizzata in tutto o in parte non si trasferisce in caso di decesso del contribuente che ha sostenuto le relative spese” e che “la detrazione non si trasferisce neanche in caso di cessione dell’immobile oggetto di intervento, in quanto, in tale caso il contribuente che ha sostenuto la spesa può continuare a fruire delle quote di detrazione non utilizzate” (si veda “Bonus barriere 75% anche per gli interventi su singole unità immobiliari” del 4 luglio 2023);

– il c.d. “bonus mobili”, di cui all’art. 16 comma 2 del DL 63/2013 (circ. Agenzia delle Entrate 24 aprile 2015 n. 17, § 4.6).

DETRAZIONE SPETTANTE ANCHE DOPO LA VENDITA

Sia per il “bonus barriere 75%” che per il “bonus mobili”, quindi, la detrazione continuerà ad essere fruita dal beneficiario originario della stessa anche successivamente alla vendita dell’immobile oggetto degli interventi, senza possibilità di poter prevedere il trasferimento delle rate residue all’acquirente. Il bonus mobili, inoltre, permane in capo al venditore dell’immobile anche se sono state trasferite all’acquirente le restanti rate della detrazione IRPEF delle spese per il recupero del patrimonio edilizio, di cui all’art. 16-bis del TUIR.

Allo stesso modo, nel caso di decesso del contribuente, la detrazione (riferita al “bonus barriere 75%” e al “bonus mobili”) non utilizzata in tutto o in parte, non si trasferisce agli eredi per i rimanenti periodi di imposta (tra le altre, circ. Agenzia delle Entrate 24 aprile 2015 n. 17, § 4.6 e circ. Agenzia delle Entrate 26 giugno 2023 n. 17).