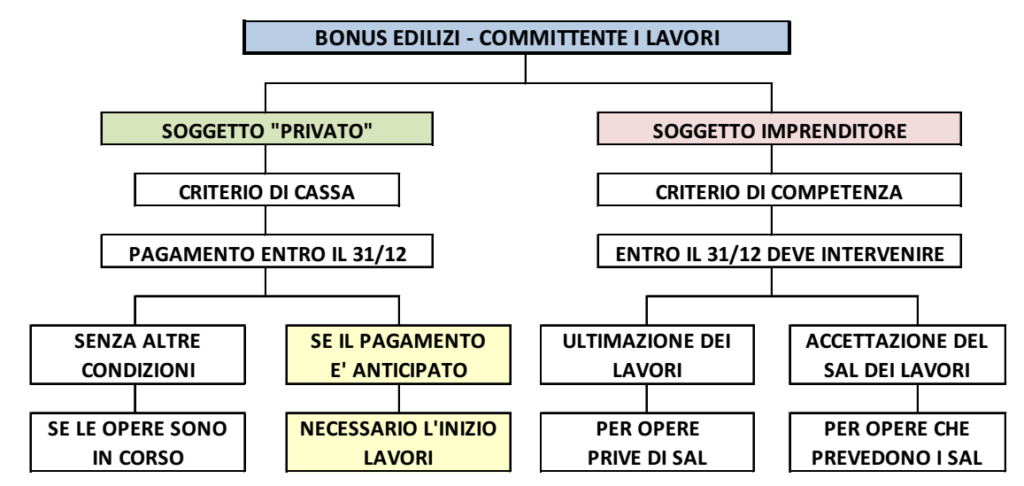

Con riguardo agli interventi di recupero o restauro della facciata esterna degli edifici che danno diritto al c.d. “bonus facciate”, di cui all’art. 1 commi 219-223 della L. 160/2019, anche per la compilazione dei modelli dichiarativi relativi all’anno 2022 occorre distinguere a seconda della tipologia di intervento agevolato.

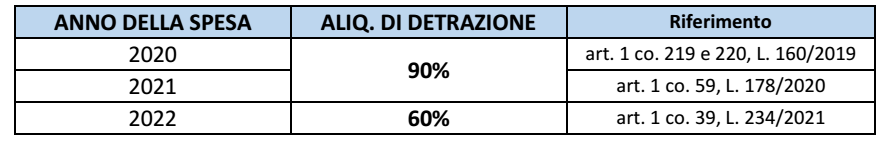

Premesso che detta detrazione IRPEF/IRES non compete più con riguardo alle spese sostenute dal 1° gennaio 2023, per quelle sostenute negli anni 2020 e 2021 competeva nella misura del 90%, mentre per quelle sostenute nel 2022 del 60%.

La compilazione dei modelli è subordinata alla circostanza che l’intervento sia o meno “influente dal punto di vista termico”.

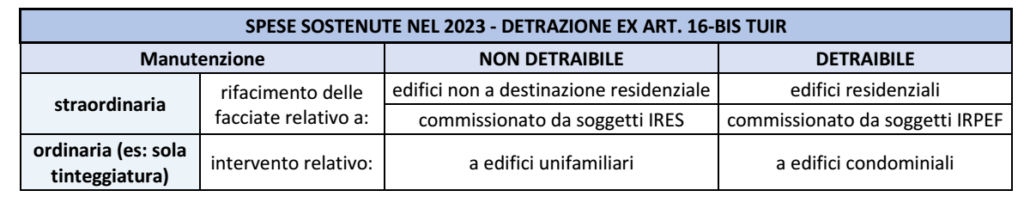

Tralasciando il rispetto degli ulteriori requisiti tecnici di cui all’art. 1 comma 220 della L. 160/2019 necessari per poter beneficiare dell’agevolazione in commento (per approfondimenti si rimanda al Quaderno Eutekne n. 170), è necessario qualificare gli interventi di rifacimento della facciata tra quelli di manutenzione ordinaria oppure tra quelli di efficienza energetica.

Rientrano tra gli interventi di manutenzione ordinaria che consentono di beneficiare del bonus facciate quelli di sola pulitura o di sola tinteggiatura esterna, mentre sono qualificabili come interventi di efficienza energetica quelli “influenti dal punto di vista termico” o che “interessino oltre il 10 per cento dell’intonaco della superficie disperdente lorda”.

Dalla corretta qualificazione dell’intervento conseguono, evidentemente, diversi adempimenti, requisiti tecnici e normative di riferimento, oltre che una diversa modalità di compilazione dei modelli REDDITI 2023.

Rimane fermo che ove i beneficiari della detrazione abbiano optato, in luogo dell’utilizzo diretto della detrazione, alternativamente per il c.d. “sconto sul corrispettivo” o per la cessione del credito corrispondente alla detrazione, ai sensi dell’art. 121 del DL 34/2020, nulla deve essere indicato nella dichiarazione dei redditi con riguardo alle spese sostenute per le quali si è scelto di optare.

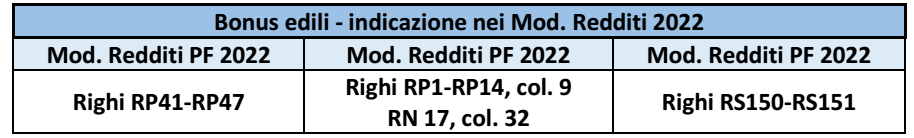

Per gli interventi di sola pulitura e tinteggiatura delle facciate, ai fini compilativi del modello REDDITI PF 2023 occorre fare riferimento ai righi RP41-RP47 del quadro RP e indicare il codice intervento “15” in colonna 2 (potrebbe essere altresì necessario compilare i righi RP51 e RP 52 con i “Dati catastali identificativi dell’immobile”).

Nel modello 730/2023 devono essere compilati i righi da E41 a E43, ed eventualmente la sezione dei dati catastali dell’immobile.

Qualora gli interventi relativi al bonus facciate non siano stati di mera pulitura o tinteggiatura, ma abbiano influito dal punto di vista termico o abbiano interessato oltre il 10% dell’intonaco della superficie disperdente lorda complessiva dell’edificio, nel modello REDDITI PF 2023 occorre compilare i righi RP61-RP64, indicanto il codice “15” in colonna 1 (nel modello 730/2023 sono da compilare i righi E61-E62 che riguardano gli interventi di riqualificazione energetica).

Per la compilazione del modello REDDITI SP 2023 occorre invece fare riferimento ai righi RP1-RP14 del quadro RP, mentre nel modello REDDITI SC 2023 devono essere compilati i righi RS150 e RS151 del quadro RS (in quest’ultimo caso, in colonna 2 deve essere indicato il codice “11” se la spesa è stata sostenuta per interventi per cui spetta la detrazione del 90% o il codice “12” se spetta la detrazione del 60%).