Nella G.U. del 29/09/2023 è stato pubblicato il DL n. 131/2023 (cd. “Decreto Energia”), in vigore dal 30/09/2023, contenente “Misure urgenti in materia di energia ed interventi per sostenere il potere di acquisto e a tutela del risparmio”. Di seguito le principali misure di natura fiscale.

| BONUS TRASPORTI – MAGGIORI STANZIAMENTI (art. 2, co. 4) |

Il decreto incrementa di € 12 milioni, per il 2023, il fondo di cui al co. 1, art. 4, DL 5/2023, destinato:

✓ all’attribuzione di un buono da utilizzare per l’acquisto di abbonamenti per i servizi di:

– trasporto pubblico locale, regionale e interregionale

– ovvero di trasporto ferroviario nazionale,

✓ spettante alle persone fisiche che nel 2022 abbiano conseguito un reddito complessivo non superiore a € 20.000.

| AGEVOLAZIONI PER LE IMPRESE ENERGIVORE (art. 3) |

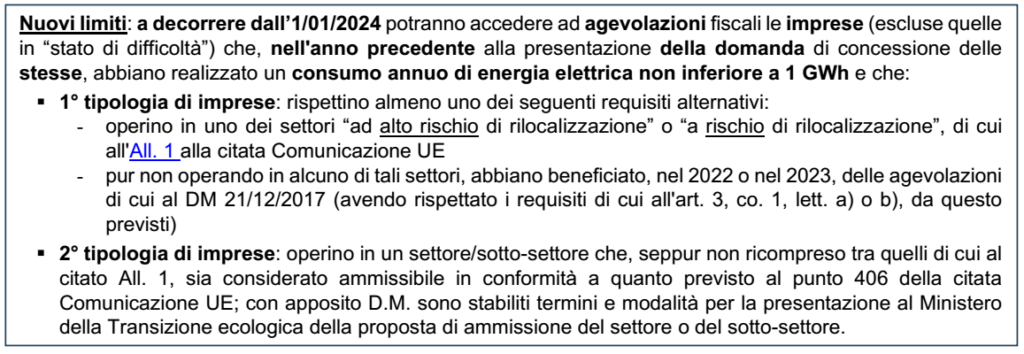

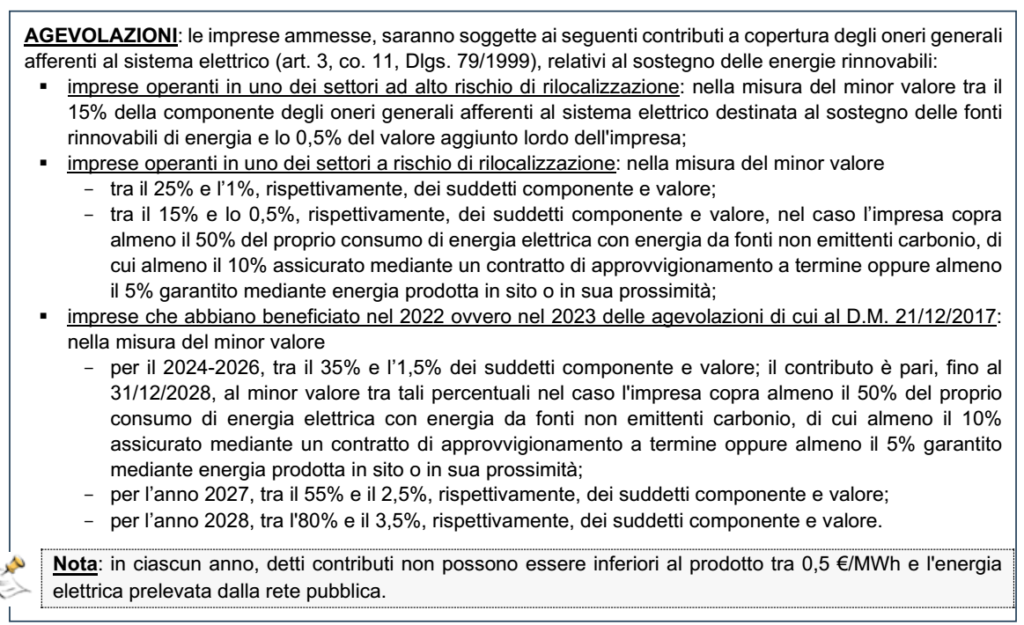

Al fine di adeguare la normativa nazionale a quella comunitaria (Comunicaz. Comm. UE 2022/C 80/01, rubricata “Disciplina in materia di aiuti di Stato a favore del clima, dell’ambiente e dell’energia 2022) in relazione ai possibili effetti distorsivi della concorrenza degli aiuti di stato, sono modificati i presupposti di accesso ad eventuali agevolazioni di settore in relazione alle imprese “energivore“.

OBBLIGHI PER LE IMPRESE CHE ACCEDONO ALLE AGEVOLAZIONI:

▪️ effettuare la diagnosi energetica di cui all’art. 8 del D.lgs. 102/2014;

▪️ adottare almeno una delle seguenti misure:

– attuare le raccomandazioni di cui al rapporto di diagnosi energetica, nel caso in cui il tempo di ammortamento degli investimenti a tal fine necessari non superi i 3 anni e il relativo costo non ecceda l’importo dell’agevolazione percepita;

– ridurre l’impronta di carbonio del consumo di energia elettrica fino a coprire almeno il 30% del proprio fabbisogno da fonti non emittenti carbonio;

– investire una quota pari almeno al 50% dell’importo dell’agevolazione in progetti che comportino riduzioni sostanziali delle emissioni di gas a effetto serra.

Inadempimento agli obblighi: in tal caso l’impresa:

✓ è tenuta a rimborsare le agevolazioni percepite per il periodo di mancato adempimento

✓ può beneficiare di ulteriori agevolazioni previste dalle disposizioni in esame.

Ulteriori disposizioni sono previste per quanto attiene i controlli dell’ENEA e agli aspetti che l’ARERA dovrà definire per attuare le disposizioni in esame, nonché agli adempimenti cui è tenuta la CSEA.

I criteri e le modalità per il soddisfacimento delle condizioni e l’assolvimento agli obblighi, inclusi quelli di consumo energetico, nonché per lo svolgimento dei controlli, sono individuati con apposito D.M.

| VIOLAZIONI IN MATERIA DI CERTIFICAZIONE DEI CORRISPETTIVI (art. 4) |

E’ introdotta una “minisanatoria” in relazione alle violazioni in materia di certificazione dei corrispettivi.

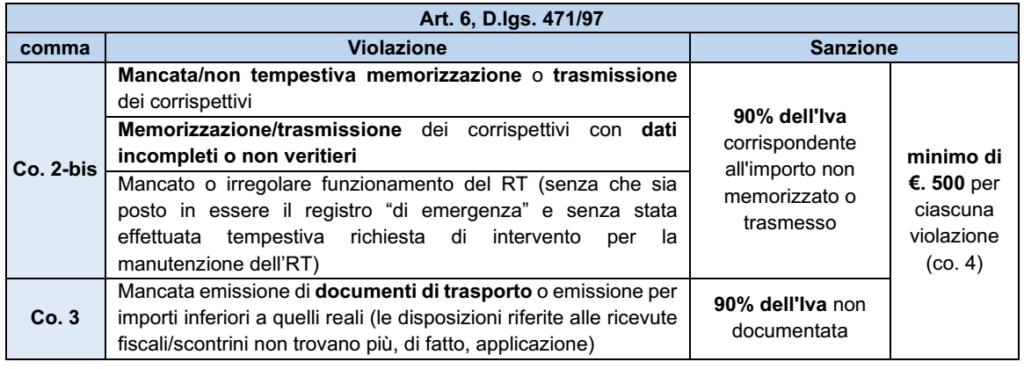

In particolare viene previsto che i contribuenti che hanno commesso una/più violazioni in materia di certificazione dei corrispettivi di cui ai co. 2-bis e 3 dell’art. art. 6 del D.lgs. 471/97, possono avvalersi del ravvedimento operoso (ex art. 13, Dlgs. 472/97) anche se le violazioni siano state già constatate entro il 31/10/2023.

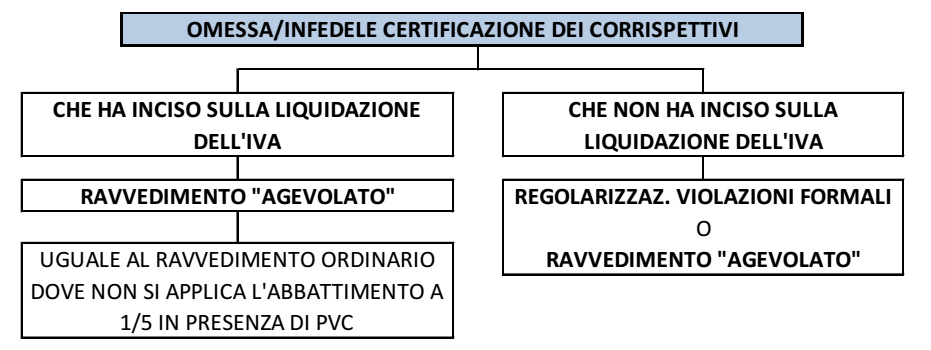

In attesa di chiarimenti ufficiali, si deve ritenere che la disposizione sia finalizzata:

➔ ad evitare l’applicazione della minor riduzione a 1/5 delle sanzioni in presenza di un PVC che contesti la violazione

➔ trovando, comunque, applicazione l’abbattimento ordinario previsto dal ravvedimento operoso:

▪️ 1/8 per le violazioni commesse nel 2023 (ex art. 13, co. 1, lett. b), DLgs. 472/97)

▪️ 1/7 per quelle commesse nell’anno 2022 (ex art. 13, co. 1, lett. b-bis), DLgs. 472/97)

oltre all’eventuale debenza dell’imposta e degli interessi di mora (corrispettivi non annotati).

Sanzione irrogata: permane l’ordinaria causa ostativa al ravvedimento ove la sanzione risulti già irrogata dall’ufficio, ex art. 16, Dlgs 472/97; in tal caso:

✓ è solo ammessa la riduzione a 1/3 delle sanzioni, ove pagata entro i 60 gg dalla notifica, previsti per l’impugnazione

✓ la violazione rileva ai fini della sanzione accessoria

La norma fa riferimento alle violazioni di cui ai commi 2-bis e 3, dell’art. 6, Dlgs 471/97 (non anche a

quella prevista dall’art. 11, co. 2.quinquies), di seguito evidenziati:

LI.PE e mod. Iva 2023: nulla viene disposto per quanto attiene le conseguenze nell’eventuale mancata annotazione nei registri Iva dei corrispettivi; dunque, in tal caso, ciascuna violazione dovrà essere autonomamente ravveduta (anche in tal caso gli abbattimenti da applicare dovrebbero prescindere

dall’eventuale presenza di un PVC).

Tregua fiscale: la disposizione entra in vigore in sostanziale corrispondenza dello spirare del termine per procedere al “ravvedimento speciale” (art. 1, co. 174-178, L. 197/2022), al 2/10/2023.

Peraltro, occorre notare che:

▪️ in presenza di corrispettivi elettronici correttamente memorizzati ma non tempestivamente inviati in via telematica, l’Agenzia delle entrate (CM 6/2023) ha chiarito che si verte nell’ambito di una violazione “formale”, in quanto si applica la sanzione “fissa” di cui all’art. 11, co 2-quinquies, Dlgs 471/97 prevista per il caso di l’omessa/infedele/tardiva trasmissione dei dati che non hanno inciso sulla liquidazione dell’Iva (€. 100 per ciascuna trasmissione, senza applicazione del cumulo giuridico)

▪️ in tal caso, pertanto, per le sole violazioni commesse entro il 31/10/2022 sarà ancora possibile esperire (entro il 30/10/2023) la “Regolarizzazione delle violazioni formali” (art. 1, co. 166-173, L. 197/2022), col pagamento di €. 200

| ULTERIORI DISPOSIZIONI |

| SETTORE GAS – RIDUZIONE DELL’IVA PER IL 4° TRIMESTRE 2023 (art. 1, co. 5-7) |

Viene previsto quanto segue:

✓ l’assoggettamento all’aliquota Iva del 5% delle somministrazioni di gas metano destinato alla combustione per usi civili ed industriali previste dall’art. 26, c. 1, D.lgs. 504/1995, contabilizzate nelle fatture emesse per i consumi stimati o effettivi di ottobre, novembre e dicembre 2023;

✓ aliquota Iva del 5%: si applica, nel caso in cui le suddette somministrazioni siano contabilizzate sulla base di consumi stimati, anche alla differenza tra gli importi stimati e quelli ricalcolati sulla base dei consumi effettivi riferibili, anche percentualmente, ai suddetti mesi;

✓ applicazione delle suddette disposizioni: anche alle forniture di servizi di teleriscaldamento nonché alle somministrazioni di energia termica prodotta con gas metano in esecuzione di un contratto di servizio energia di cui all’art. 16, co. 4, del D.lgs. 115/2008.

| CONTRIBUTO STRAORDINARIO PER IL 4° TRIMESTRE 2023 (art. 1, co. 8) |

Viene riconosciuto,

– periodo: per i mesi di ottobre, novembre e dicembre 2023,

– destinatari: ai clienti domestici titolari di bonus sociale elettrico

– beneficio: un contributo straordinario, crescente con il n° di componenti del nucleo familiare secondo le tipologie già previste per lo stesso bonus sociale, la cui misura è definita dall’ARERA ripartendo nei 3 mesi la spesa di € 300 milioni in base ai consumi attesi.

| SOCIAL CARD (art. 2, co. 1-3) |

La Legge di bilancio 2023 ha istituito un Fondo, con una dotazione di € 500 milioni per il 2023,

– destinato all’acquisito di beni alimentari di prima necessità

– da parte dei soggetti in possesso di un ISEE non superiore a € 15.000,

– da fruire mediante l’utilizzo di un apposito sistema abilitante.

Il D.L. 131/2023 prevede, con la finalità di sostenere il potere d’acquisto dei nuclei familiari meno abbienti, anche a seguito dell’incremento del costo del carburante,

✓ il riconoscimento ai beneficiari della social card (ex art. 1, co. da 450 a 451-bis, L. 197/2022),

✓ di un ulteriore contributo nei limiti pro-capite derivante dal riparto della somma di € 100 milioni.

A fini di quanto sopra, il D.L. 131/2023 interviene sul citato co. 450 prevedendo:

– l’incremento della dotazione del Fondo di € 100 milioni;

– l’uso della social card (oggi utilizzata per l’acquisto di generi alimentari dai nuclei familiari con ISEE fino a € 15.000) anche per l’acquisto di carburanti, nonché, in alternativa a questi ultimi, di abbonamenti per i mezzi del trasporto pubblico locale.

Con apposito decreto ministeriale sono stabiliti:

– l’ammontare del beneficio aggiuntivo per singolo nucleo familiare;

– le modalità di raccordo con le previsioni del D.M. 18/04/2023 nonché la facoltà per le amministrazioni di assegnare un nuovo termine per attivare la carta se non ancora effettuata per ragioni non imputabili al beneficiario;

– le prescrizioni per assicurare che l’acquisto di carburante o di abbonamenti per il trasporto pubblico locale avvenga nei limiti dell’ulteriore contributo assegnato;

– le modalità e condizioni di accreditamento delle imprese autorizzate alla vendita di carburanti che aderiscono a piani di contenimento dei costi del prezzo alla pompa.