Sulla G.U. 29/05/2023, n. 124, è stata pubblicata la Legge n. 56/2023 di conversione del DL n. 34/2022 (cd. “Decreto Bollette”).

Di seguito si riepilogano le principali misure, confermate o introdotte.

| BONUS ENERGETICI IMPRESE PER IL 2° TRIM. 2023 (art. 4, co. 1-10) – CONFERMA |

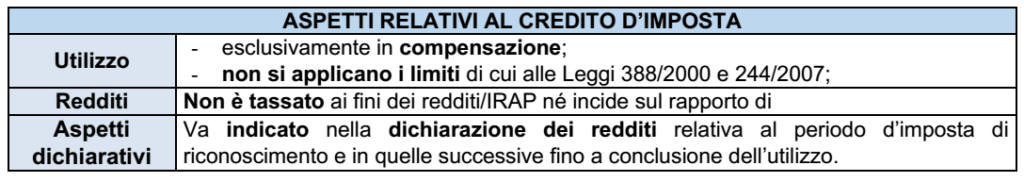

E’ confermata l’estensione alle spese sostenute nel 2° trimestre 2023 del credito d’imposta a favore delle imprese :

✓ energivore: per il 20% della spesa

✓ non energivore: per il 10% della spesa

✓ gasivore e non gasivore: per il 20% della spesa

La RM 20/2023 ha istituito i codici tributo per consentine l’utilizzo in compensazione nel mod. F24 da presentare tramite i servizi telematici dell’Agenzia.

| MISURE CONTRO IL CARO ENERGIA NEL SETTORE SPORTIVO (art. 4-bis) – NEW |

Il co. 1, art. 7, del D.L. 144/2022, prevede che, per far fronte alla crisi economica determinatasi in

ragione dell’aumento dei costi dell’energia termica ed elettrica, le risorse del Fondo unico a sostegno del potenziamento del movimento sportivo italiano (di cui all’art. 1, c. 369, L. 205/2017), siano incrementate di € 60 milioni per il 2022 e di € 25 milioni per il 2023, da destinare all’erogazione di contributi a fondo perduto per le associazioni e società sportive dilettantistiche, nonché per altri enti, che gestiscono impianti sportivi e piscine.

Ora, al fine di sostenere il settore sportivo, si interviene sul citato co. 1 prevedendo quanto segue:

– risorse per il 2023: vengono incrementate di € 10 milioni

– una quota delle risorse, pari ad almeno € 10 milioni (che pare siano annue), è destinata all’erogazione di contributi a fondo perduto a favore di associazioni e società sportive iscritte nel registro nazionale delle attività sportive dilettantistiche, di cui al D.lgs. 39/2021, che gestiscono in esclusiva impianti natatori e piscine per attività di base e sportiva.

| TASSAZIONE DELLE “AGROENERGIE” (ART. 6) – CONFERMA |

Viene confermata la deroga alla disciplina vigente, di cui al co. 423, art. 1, L. 266/2005:

▪️ applicabile al solo periodo d’imposta in corsa al 31/12/2022

▪️ riferita alla determinazione del reddito correlato alla produzione di energia eccedente:

– la soglia di 2.400.000 kWh anno per fonti rinnovabili agroforestali

– la soglia di 260.000 kWh anno per fonti fotovoltaiche

quale attività “connessa” a quelle agricole (la deroga si sostanzia nell’applicazione di un valore forfettario, pari a 0,12 €/Kwh, in luogo del prezzo di cessione effettivo dell’energia elettrica).

| INTERVENTI DI RISPARMIO ENERGETICO (ART. 7) – MODIFICATO |

Sono confermate le seguenti disposizioni che si applicano ai contributi pubblici istituiti alla data del 31/03/2023 ed erogati negli anni 2023 e 2024:

▪️ ai fini della determinazione dell’ammontare delle spese su cui calcolare la detrazione per interventi di risparmio energetico si considera ammessa anche la parte di spesa a fronte della quale sia concesso altro contributo dalle Regioni, purché tale contributo sia cumulabile (ai sensi di quanto previsto dalle norme regionali) con l’agevolazione fiscale

▪️ la somma dell’agevolazione fiscale e del contributo non deve eccedere il 100% della spesa ammissibile alla detrazione e/o al contributo regionale.

In sede di conversione viene specificato che gli interventi di risparmio energetico considerati riguardano:

– quelli di cui all’art. 16-bis, TUIR (si ritiene si faccia riferimento alla lett. h) del comma 1, come nel caso di installazione di impianti fotovoltaici per autoconsumo)

– quelli di efficienza energetica ex art. 1, co. 344-347, della L. 296/2006

– quelli rientranti nell’ecobonus ex art. 14, DL n. 63/2013.

| BONUS PER START-UP INNOVATIVE (art. 7-quater) – NEW |

L’art. 7-quater prevede la concessione (nel limite complessivo di € 2 milioni per l’anno 2023):

▪️ alle start-up innovative,

– costituite a decorrere dall’1/01/2020

– operanti nei settori dell’ambiente, dell’energia da fonti rinnovabili e della sanità

▪️ di un credito d’imposta (aiuto di stato rientrante nel regime “de minimis”)

– in misura non superiore al 20% delle spese sostenute per attività di Ricerca e sviluppo

– volte alla creazione di soluzioni innovative per la realizzazione di strumenti e servizi tecnologici avanzati al fine di garantire la sostenibilità ambientale/riduzione dei consumi

– il credito d’imposta non può superare l’importo di €. 200.000.

| TREGUA FISCALE EX L. 197/2022 (artt. 17, 18, 19, 20 e 21) – CONFERMA/MODIFICA |

Sono confermate le seguenti disposizioni relative alla “tregua fiscale” istituita dalla Legge di bilancio 2023:

▪️ definizione violazioni formali: proroga del termine per aderire al 31/10/2023

▪️ ravvedimento speciale: proroga del termine per aderire al 31/10/2023 (entro il 30/09/2023 va inviata la dichiarazione integrativa); modifica del piano di dilazione da trimestrale a mensile; interpretazioni autentiche circa l’ambito applicativo

▪️ definizione agevolata degli atti dell’accertamento: definibilità entro il 30/04/2023 degli atti divenuti definitivi per mancata impugnazione entro il 15/02/2023; statuizione che la definizione rimane “rafforzata” (sanzioni ridotte a 1/18) anche per l’accertamento con adesione relativo ad avvisi di accertamento notificati post 31/03/2023 sulla base delle risultanze dei citati PVC

▪️ definizione dei giudizi tributari pendenti in Cassazione: la rinuncia potrà essere perfezionata entro il 30/09/2023

▪️ definizione agevolata delle liti pendenti: è confermato il differimento al 30/09/2023 (in luogo del 30/06/2023) del termine per la trasmissione della domanda di definizione e per il pagamento in soluzione unica o della 1° rata (è confermata anche la modifica del termine della 2° rata)

Sono altresì confermate le modifiche dei termini in materia di conciliazione agevolata e di omessi

pagamenti di rate degli istituti deflattivi.

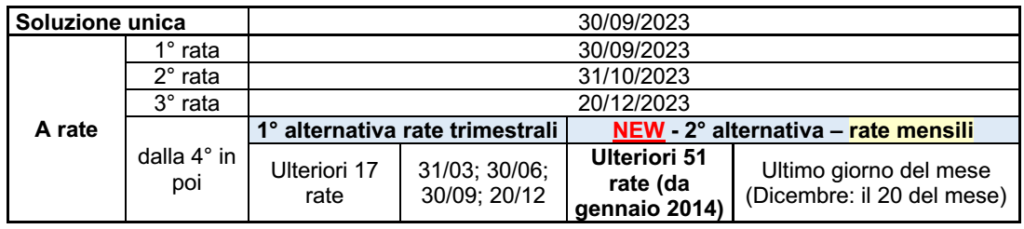

Definizione agevolata delle liti pendenti: in relazione alla definizione di cui ai co. da 194 a 200, dell’art. 1, L. 197/2022, l’art. 20 della legge di conversione, oltre alle conferme dei differimenti dei termini indicate sopra, dispone che, in presenza di dilazione di pagamento, il contribuente può decidere se versare secondo il precedente piano di rateazione o

✓ per le rate successive alle prime 3

✓ versare in un massimo di 51 rate mensili di pari importo, con scadenza all’ultimo giorno lavorativo di ciascun mese, a partire da gennaio 2024 (salva la rata di dicembre, il cui termine cade al 20 del mese).

In sostanza il contribuente potrà scegliere tra le due seguenti alternative di rateizzazione:

| DEFINIZIONE AGEVOLATA PER GLI ENTI TERRITORIALI (art. 17-bis) – NEW |

La legge di bilancio 2023 ha circoscritto gli istituti:

✓ della Rottamazione-quater (ex art. 1, c. 231, L. 197/2022)

✓ e dello stralcio automatico dei debiti fino a €. 1.000 (ex art. 1, c. 227 e 229-bis, L. 197/2022)

ai casi di carichi “tramite ruolo” affidato all’Agenzia delle Entrate Riscossione.

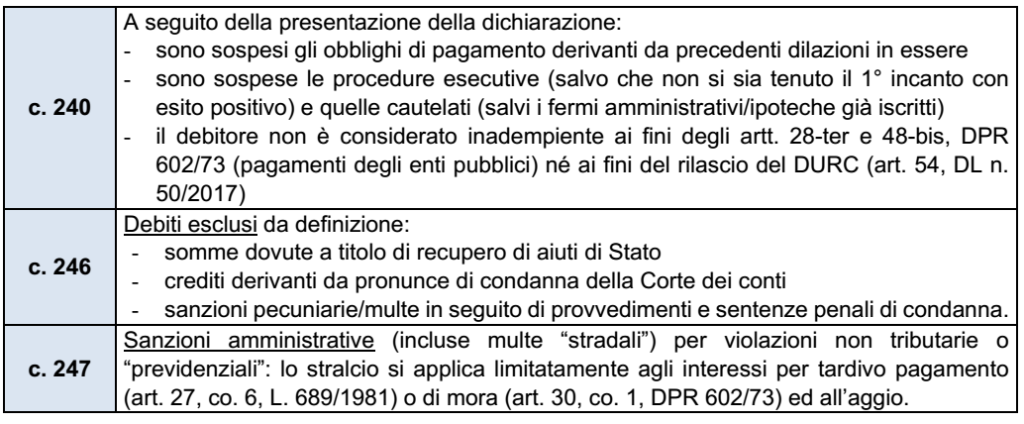

Ora, in sede di conversione tali istituti sono estesi anche agli enti territoriali che:

➔ provvedono direttamente

➔ o affidano il recupero a soggetti iscritti ad apposito Albo ex art. 53, D.Lgs. n. 446/97 (società concessionarie che riscuotono tramite “ingiunzione di pagamento”).

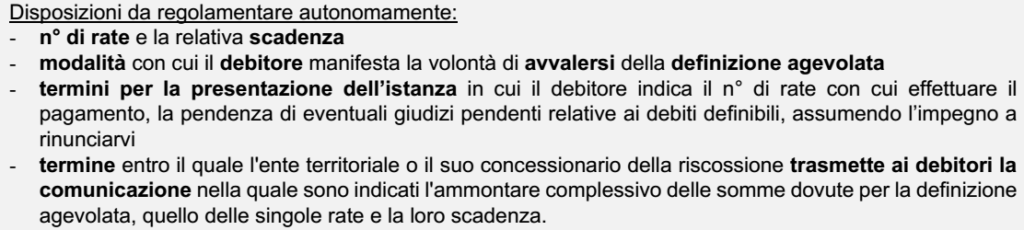

In tal caso gli enti possono stabilire l’applicazione di tali istituti con propria deliberazione:

– da assumere entro il 29/07/2023 (60 gg dall’entrata in vigore della legge di conversione)

– che dovrà, contestualmente, definirne il “regolamento”.

DISPOSIZIONI INDEROGABILI: ove l’ente territoriale intenda accedere ai citati istituti, dovrà adeguarsi alle seguenti disposizioni già previste per la riscossione “tramite ruolo”:

▪️ termini di prescrizione/decadenza: sono sospesi a seguito di presentazione dell’istanza

▪️ omesso/insufficiente/tardivo versamento di una rata in cui è stato dilazionato il pagamento delle somme: in tal caso:

– la definizione non produce effetti e riprendono a decorrere i termini di prescrizione e di

decadenza per il recupero delle somme

– i versamenti effettuati sono acquisiti a titolo di acconto dell’importo complessivamente dovuto

▪️ ulteriori disposizioni applicabili, ove compatibili:

Atti regolamentari degli Enti

In deroga alle norme generali in materia di tributi locali, le delibere acquisteranno efficacia con la pubblicazione sul sito internet istituzionale (sono trasmessi al MEF ai soli fini statistici entro il entro il 31/07/2023 nel caso di riscossione diretta ed antro il 30/06/2023 nel caso di affidamento ai concessionari)

Le Regioni/province a statuto speciale attuano le disposizioni in conformità e compatibilmente con le forme/condizioni di speciale autonomia dei rispettivi statuti

| CAUSA SPECIALE DI NON PUNIBILITÀ DI ALCUNI REATI TRIBUTARI (art. 23) – CONFERMA |

Sono confermate le disposizioni dell’art. 23 che:

✓ ha introdotto la causa di non punibilità per alcuni reati tributari (omesso versamento di ritenute, omesso versamento dell’IVA e indebita compensazione di crediti non spettanti)

✓ laddove le violazioni siano state definite tramite integrale pagamento delle somme dovute secondo le modalità e i termini previsti nell’ambito della tregua fiscale (definizione agevolata degli avvisi bonari, rottamazione-quater, ecc.) prima della pronuncia della sentenza di appello.

| ULTERIORI MISURE |

Tra le ulteriori misure contenute nella legge di conversione si evidenzia quanto segue.

| BONUS SOCIALE PER ELETTRICITÀ E GAS (art. 1) – CONFERMA |

Sono confermate le seguenti disposizioni:

– per il 2° trimestre del 2023, le agevolazioni relative alle tariffe per la fornitura di energia elettrica riconosciute ai clienti domestici economicamente svantaggiati ed ai clienti domestici in gravi condizioni di salute e la compensazione per la fornitura di gas naturale, sulla base del valore ISEE fino a € 15.000, sono rideterminate dall’ARERA nel limite di € 400 milioni;

– dal 2° trimestre 2023 e fino al 31/12/2023, le agevolazioni relative alle tariffe ex art. 3, co. 9-bis, D.L. 185/2008, per i nuclei familiari con almeno 4 figli a carico, sono rideterminate sulla base dell’ISEE pari a € 30.000 valido per il 2023 nel limite di € 5 milioni.

| RIDUZIONE IVA NEL SETTORE GAS PER IL 2° TRIM. 2023 (art. 2, co. 1 E 2) – CONFERMA |

Sono confermate le seguenti disposizioni:

– l’assoggettamento all’aliquota IVA del 5% delle somministrazioni di gas metano usato per combustione per usi civili e industriali di cui all’art. 26, co. 1, D.lgs. 504/1995, contabilizzate nelle fatture emesse per i consumi stimati o effettivi dei mesi di aprile, maggio e giugno 2023;

– aliquota Iva del 5%: si applica, nel caso in cui le suddette somministrazioni siano contabilizzate sulla base di consumi stimati, anche alla differenza derivante dagli importi ricalcolati sulla base dei consumi effettivi riferibili, anche percentualmente, ai suddetti mesi;

– applicazione delle suddette disposizioni: anche alle forniture di servizi di teleriscaldamento nonché alle somministrazioni di energia termica prodotta con gas metano in esecuzione di un contratto di servizio energia di cui all’art. 16, co. 4, del D.lgs. 115/2008.

| CONTRIBUTO CONTRO IL CARO GAS (art. 3) – CONFERMA |

Nelle more di definire misure pluriennali da adottare in favore delle famiglie, è confermato il riconoscimento (nel limite di spesa di € 1.000 milioni per il 2023):

– a decorrere dall’1/10 e fino al 31/12/2023

– di un contributo, erogato in quota fissa e differenziato in base alle zone climatiche, con riguardo ai mesi di ottobre, novembre e dicembre 2023 in cui la media dei prezzi giornalieri del gas naturale sul mercato all’ingrosso superi la soglia di 45 euro/MWh

– a favore dei clienti domestici residenti diversi da quelli titolari di bonus sociale

Ulteriori disposizioni confermate:

– rilevazione relativa al mese di novembre: si applica anche per il mese di dicembre;

– attuazione: i criteri per l’assegnazione del contributo sono definiti con DM; l’ARERA, sulla base delle indicazioni di cui al detto decreto, definisce le modalità applicative e la misura del contributo, considerando i consumi medi di gas naturale nelle suddette zone climatiche.

| IMPIANTI FOTOVOLTAICI PER LE STRUTTURE TURISTICHE |

Fino al 30 giugno 2024 saranno realizzabili previa dichiarazione di inizio lavori asseverata (DILA) nelle strutture turistiche o termali anche gli impianti fotovoltaici con moduli collocati su coperture piane o falde, di potenza fino a 1 MW per l’autoconsumo.

Nei centri storici e nelle aree a tutela paesaggistica, è richiesta l’attestazione che non siano visibili dagli spazi esterni e che i manti delle coperture non siano realizzati con prodotti che hanno l’aspetto dei materiali della tradizione locale.

| GARANZIA ISMEA SU FINANZIAMENTI A PMI AGRICOLE (art. 4, co. 10-bis e 10-ter) – NEW |

Il co. 10-bis aggiunto all’art. 4 del D.L. 34/2023 prevede che

▪️ sono ammissibili alla garanzia diretta rilasciata dall’ISMEA, a titolo gratuito e con copertura fino al 100% del valore del finanziamento, comunque nel limite di € 250.000,

▪️ i nuovi finanziamenti,

– a condizione che prevedano l’inizio del rimborso del capitale non prima di 12 mesi dall’erogazione e abbiano durata fino a 96 mesi,

– concessi dalle banche e dagli intermediari finanziari, nonché dagli altri soggetti abilitati alla concessione del credito,

▪️ in favore di micro, piccole e medie imprese agricole e della pesca

▪️ e destinati alla realizzazione di impianti per la produzione di energia rinnovabile.

Nota: l’efficacia delle disposizioni è subordinata all’autorizzazione della Commissione UE.

Il successivo co. 10-ter stabilisce che all’attuazione del co. 10-bis si provvede nel limite delle risorse disponibili sul c/c di tesoreria, intestato all’ISMEA, istituito ai sensi dell’art. 20 del D.L. 50/2022, per essere utilizzate in base al fabbisogno finanziario derivante dalla gestione delle garanzie stesse.

| FONDO PER L’AGROALIMENTARE (art. 24, CO. 4) – CONFERMA |

Viene confermato l’incremento di € 200.000 per il 2023 del Fondo di parte capitale per il sostegno delle eccellenze della gastronomia e dell’agroalimentare italiano di cui all’art. 1, co. 868, L. 234/2021.