| Il 31 dicembre termina la possibilità di poter maturare un credito d’’imposta del 6% per investimenti in beni generici. In particolare il credito spetta per gli investimenti effettuati dalle imprese o lavoratori autonomi: – fino al 31/12/2022 – o fino al 30/06/2023 a condizione che entro il 31/12/2022 si sia perfezionata la “prenotazione” (sia stato accettato l’ordine e siano versati acconti pari almeno al 20% del costo di acquisizione). Si analizzano le condizioni da rispettare per poter ottenere il credito. |

Come noto, a partire dal 2020 è avvenuto un avvicendamento delle agevolazioni riferite:

– all’iperammortamento sui beni Industria 4.0 e sui beni immateriali interconnessi ad un bene Industria 4.0

– al superammortamento di beni diversi da quelli precedenti

sostituite da un credito d’imposta, calcolato con aliquote agevolative differenziate.

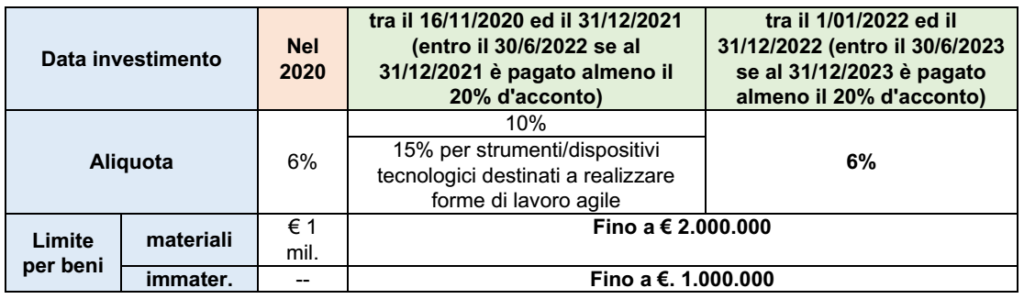

La legge di bilancio 2021 prima e la legge di bilancio 2022 dopo hanno prorogato e potenziato le suddette agevolazioni che ad oggi si presentano nel seguente modo:

▪ investimenti in beni “generici” (cioè diversi da quelli “4.0” di cui alle Tabelle A e B, L. n. 232/2016)

✓ l’agevolazione è prevista per gli investimenti “effettuati” fino al 31/12/2022

✓ salvo la possibilità di “prenotazione” entro tale data (tramite ordine e acconto di almeno il 20%)

con la “effettuazione” dell’investimento entro il 30/06/2023

▪ investimenti ai beni materiali e immateriali “4.0” di cui alle Tabelle A e B, L. n. 232/2016

✓ opera fino al 31/12/2025 con progressiva riduzione delle aliquote di computo, nel 2024 e 2025.

Di seguito si analizza il regime applicabile ai “beni generici”, alla luce della prossima scadenza.

| AMBITO SOGGETTIVO |

Per quanto attiene l’ambito soggettivo del credito d’imposta per investimenti in beni materiali ed immateriali nuovi “generici”, l’art. 1 co. 1054 e 1055 dell’art. 1, L. n. 178/2020, ha previsto il suo riconoscimento per gli investimenti effettuati:

▪ dalle imprese

▪ dai lavoratori autonomi

Requisiti per l’utilizzo del credito d’imposta

Il contribuente è legittimato alla fruizione del credito d’imposta qualora:

➔ al momento dell’utilizzo in compensazione (presentazione di ciascun mod. F24)

➔ l’impresa/professionista:

▪ ha correttamente proceduto al versamento dei contributi previdenziali/assistenziali

▪ riferiti ai “lavoratori”

certificato dalla disponibilità di un DURC “in corso di validità” al momento della fruizione (CM 9/2021).

| BENI AGEVOLATI |

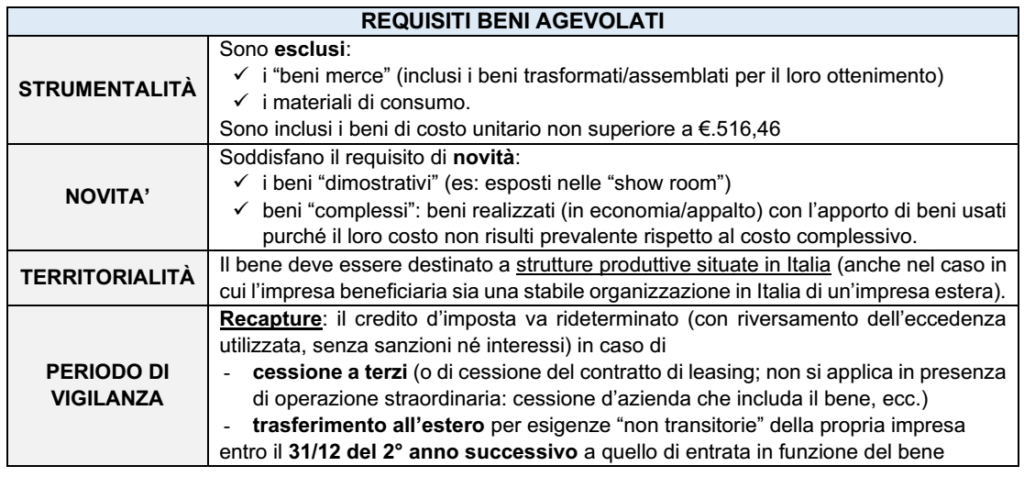

L’agevolazione si applica agli investimenti dotati delle seguenti caratteristiche:

▪ beni materiali, strumentali, nuovi (diversi da quelli Industria 4.0)

▪ beni immateriali strumentali (diversi da quelli Industria 4.0)

destinati a strutture produttive situate in Italia.

BENI OGGETTIVAMENTE ESCLUSI: la norma prevede espressamente l’esclusione dei seguenti beni:

▪ fabbricati e costruzioni

▪ beni immateriali (sono agevolati nell’ambito del cd. “iperammortamento” – v. oltre)

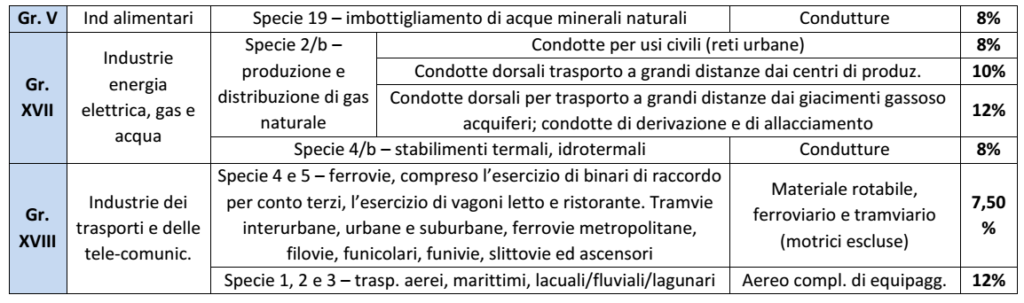

▪ beni ai quali si applica un coefficiente di ammortamento inferiore al 6,5%

▪ beni ricompresi nei seguenti gruppi:

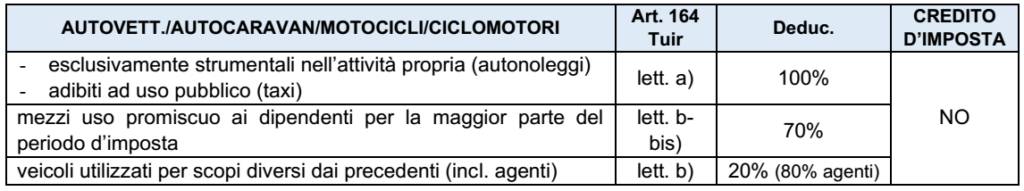

▪ tutti i veicoli di cui all’art. 164 comma 1 Tuir.

| CALCOLO DEL CREDITO D’IMPOSTA |

Il credito d’imposta si calcola applicando al costo fiscalmente rilevante del bene un coefficiente fisso:

Per i beni in esame, quindi, l’agevolazione si esaurisce (salvo proroghe future) con riferimento agli investimenti:

➔ effettuati entro il 31/12/2022

➔ “prenotati” entro il 31/12/2022 ed effettuati entro il 30/06/2023

| INDIVIDUAZIONE DEL PERIODO “DI EFFETTUAZIONE” |

Per individuare il periodo di effettuazione dell’investimento (e, pertanto, la spettanza dell’agevolazione e

misura del beneficio applicabile) è necessario avere riguardo (sia per le imprese che per i lavoratori autonomi) al principio di competenza ex art. 109, co. 1 e 2, TUIR (CM 4/2017), in base al quale le spese

di acquisizione dei beni si considerano sostenute, per i beni mobili,

▪ alla data della consegna o spedizione;

▪ oppure, se diversa e successiva, alla data in cui si verifica l’effetto traslativo o costitutivo della proprietà o di altro diritto reale senza tener conto di clausole di riserva della proprietà.

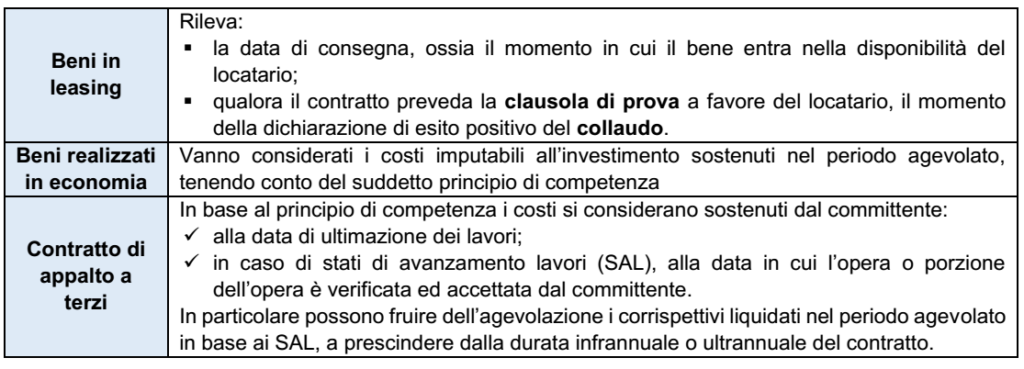

Bisogna poi tenere conto delle seguenti situazioni particolari