L’impostazione data dal Legislatore italiano nella legge di bilancio per l’anno 2023

La nuova disciplina introduce alla lettera c-quinquies del comma 1, dell’articolo 67 TUIR, tra i redditi diversi, una nuova fattispecie impositiva che ricomprende le plusvalenze e gli altri proventi, se di importo superiore ad euro 2.000 per ogni periodo d’imposta, realizzati tramite il rimborso, la cessione a titolo oneroso, la permuta o la detenzione di cripto-attività. Affinché la permuta, tra cripto-attività, abbia rilievo da un punto di vista fiscale è necessario che le stesse siano di specie diversa, rimanendo neutra (non imponibile) da un punto di vista fiscale la permuta tra cripto-attività definite “eguali”. A mente di quanto contenuto nella relazione illustrativa, per cripto-attività “eguali” si debbono intendere quelle che assolvono alle medesime funzioni e hanno le medesime caratteristiche.

Le plusvalenze generate dalle nuove fattispecie impositive saranno soggette ad imposta sulla differenza tra il corrispettivo percepito ovvero il valore normale delle cripto-attività e il loro costo o valore di acquisto. Le plusvalenze così determinate potranno essere sommate algebricamente alle eventuali relative minusvalenze e, se le minusvalenze sono superiori alle plusvalenze – di un importo eccedente euro 2.000 – l’eccedenza potrà essere riportata in deduzione, per l’intero ammontare, nei periodi d’imposta successivi e comunque non oltre il quarto.

Le plusvalenze e gli altri proventi imponibili derivanti dal rimborso, dalla cessione a titolo oneroso, dalla permuta o dalla detenzione di cripto-attività saranno assoggettate ad un’imposta sostitutiva del 26%.

Relativamente al pagamento delle imposte concernenti le plusvalenze, la norma ha introdotto la facoltà, per i possessori di cripto-attività in deposito presso intermediari finanziari residenti, di optare, in alternativa all’ordinario regime dichiarativo, per il regime del c.d. risparmio amministrato o per il regime del c.d. risparmio gestito.

L’opzione per il regime del c.d. risparmio amministrato è stata, inoltre, estesa anche ai casi di cripto-attività in deposito presso gli operatori non finanziari di cui alle lett. i) e i-bis) del comma 5 dell’art. 3 del d.Lgs. n. 231/2007 (prestatori di servizi relativi all’utilizzo di valuta virtuale e di portafoglio digitale).

La norma ha esteso, altresì, la disciplina del monitoraggio fiscale a carico degli intermediari finanziari anche ai prestatori di servizi di portafoglio digitale e ha introdotto l’obbligo di compilazione del quadro RW della dichiarazione dei redditi, per i contribuenti che possiedono o detengono cripto-attività.

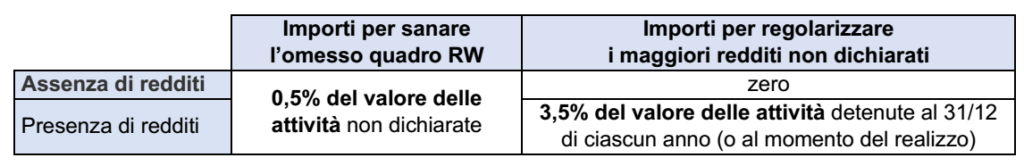

In tema di regolarizzazione la norma permette, ai soggetti che non hanno indicato nel quadro RW della propria dichiarazione dei redditi la detenzione di cripto-attività entro il 31 dicembre 2021, di regolarizzare la propria posizione in relazione ad una o più annualità:

- nel caso in cui il contribuente non abbia realizzato redditi nel periodo d’imposta, la posizione fiscale potrà essere regolarizzata presentando la menzionata istanza (di cui all’emanando provvedimento dell’Agenzia delle Entrate) e versando la sanzione per mancata compilazione del quadro RW nella misura ridotta dello 0,5% – per ciascun anno – sul valore delle attività non dichiarate;

- nel caso in cui il contribuente abbia, viceversa, realizzato redditi nel periodo d’imposta, dovrà presentare l’istanza e versare un’imposta sostitutiva nella misura del 3,5% del valore delle cripto-attività detenute al termine di ogni anno o al momento del realizzo, nonché un’ulteriore somma pari allo 0,5 per cento per ciascun anno del predetto valore a titolo di sanzioni ed interessi.

Cenni e comparazioni relativamente alla normativa in vigore in altri Paesi (Germania, Francia, Regno Unito e USA)

Il Legislatore italiano si è accodato agli sforzi fatti da altri ordinamenti finalizzati all’introduzione di una normativa organica per la tassazione dei redditi prodotti attraverso operazioni (di vendita, scambio, mining, staking) aventi ad oggetto cripto-attività.

In particolare, è interessante esaminare e comparare, evidenziando i tratti strutturali, le normative in vigore in Francia, Germania, Regno Unito e Stati Uniti.

Alcuni Stati hanno approvato normative ad hoc mentre, in altri casi, la regolamentazione ha trovato la propria fonte normativa in provvedimenti di prassi che fanno riferimento alla normativa fiscale già in vigore.

La Francia ha optato per l’approvazione di un regime ad hoc dal 2018, Germania e Stati Uniti riconducono le cripto-attività alla nozione di bene mentre nel Regno Unito vengono considerate attività finanziarie.

Il presupposto imponibile maggiormente ricorrente è lo “scambio” di cripto-asset effettuato a fronte di beni e/o servizi ovvero di valute flat.

In alcuni casi vengono considerate presupposto di imposta anche l’attività di mining (l’attività, portata avanti dai miners, altrimenti noti come “minatori”, consiste quindi nel generare nuove cripto-valute in modo da produrre un reddito continuo) e di staking (svolge una funzione simile a quella del mining, cioè è un processo tramite il quale un partecipante della rete viene selezionato per aggiungere l’ultimo gruppo di transazioni alla blockchain, guadagnando in cambio cripto-valuta).

I criteri di tassazione non sono uniformi, alcuni Paesi hanno adottato sistemi proporzionali mentre altri hanno preferito una tassazione improntata a criteri di progressività.

La diversa impostazione adottata dalla Legislazione dei Paesi presi in considerazione se comparata alle scelte del Legislatore Italiano, con la legge di bilancio per l’anno 2023, fa emergere con chiarezza l’esigenza di un approccio che tenga conto della normativa già esistente al fine di evitare disparità di trattamento fiscale.

L’approccio c.d. look through adottato dall’Agenzia delle Entrate (paragrafo 3.7 della bozza in consultazione della circolare del 15 giugno 2023) in materia di imposizione indiretta (imposta sul valore aggiunto) che prevede la necessità di individuare l’asset sottostante alle cripto-attività, al fine di determinare il suo trattamento fiscale, dovrebbe essere esteso, naturalmente, all’imposizione diretta.

Le cripto-attività costituiscono una categoria assolutamente eterogenea ed abbisognano di un’attività di valutazione caso per caso (che deve fare il legislatore nel determinare la disciplina fiscale anche facendo riferimento alle disposizioni in vigore) della loro natura e della loro funzione al fine di individuare il corretto trattamento fiscale da assegnare.

La circostanza, poi, che vede un bene o un diritto “incorporato” in un asset digitale non dovrebbe condurre ad una diversa tassazione (rispetto allo stesso diritto non incorporato in asset digitale) in evidente violazione dei principi di uguaglianza, ragionevolezza e di capacità contributiva che “dovrebbero” caratterizzare il nostro ordinamento tributario.

A dire il vero, il nostro Legislatore ha fatto di più e peggio introducendo una tassazione “retroattiva” dei redditi generati a mezzo di operazioni condotte su asset digitali.

Probabilmente, la scelta di alcuni Paesi (è il caso del Regno Unito che considera rendite finanziarie i redditi generati da operazioni aventi ad oggetto le cripto-attività, facendo riferimento alla normativa in vigore) di introdurre un sistema di tassazione per le cripto-attività che faccia riferimento alla normativa fiscale in vigore (per gli asset tradizionali) appare più equa e coerente soprattutto se associata ad un esatta individuazione del sottostante giuridico (diritti, beni e servizi) di cui la cripto-attività ne è la rappresentazione digitale.