Come noto, l’opzione per lo sconto in fattura o cessione del credito per i “bonus edilizi” di cui all’art. 121, co. 2, DL n. 34/2020 (ristrutturazione edilizia, ecobonus, sismabonus, ecc., anche nella misura del 110% – Superbonus) deve essere comunicata all’Agenzia Entrate.

– esclusivamente in via telematica (direttamente o tramite intermediario abilitato)

– entro il 16 marzo dell’anno successivo a quello in cui sono state sostenute le spese che danno diritto alla detrazione.

Con riferimento alle spese

▪️ sostenute nel 2023 (nonché per le rate residue non fruire riferite alle spese sostenute in anni precedenti): la comunicazione dovrà essere effettuata entro il 16 marzo 2024

▪️ sostenute nel 2022 (nonché per le rate residue non fruite delle detrazioni riferite alle spese sostenute nel 2020 e nel 2021): il termine è stato differito al 31/03/2023 (art. 3, co.10-octies DL n. 198/2022).

In relazione a queste ultime, si analizzano le modalità di regolarizzazione

1) dell’eventuale mancata comunicazione entro il 31/03/2023

2) di eventuali errori commessi nell’ambito della comunicazione trasmessa tempestivamente.

| OMESSA COMUNICAZIONE NEI TERMINI |

Nel caso in cui il contribuente non abbia provveduto a comunicare l’esercizio dell’opzione per le spese sostenute nel 2022 (o per la cessione delle “rate residue”) entro il 31/03/2023 è necessario procedere

✓ con la remissione in bonis “ordinaria”

✓ oppure con la remissione in bonis “speciale”

| REMISSIONE IN BONIS ORDINARIA |

L’Agenzia delle Entrate (CM 33/2022) ha chiarito che rientrano nell’ambito dell’istituto della remissione in bonis (di cui all’art. 2, co. 1, DL 16/2012):

▪️ la tardiva comunicazione dell’opzione ex art. 121, DL 34/2020 per la cessione del credito/sconto in fattura dei bonus edilizi per le spese sostenute nell’anno e per la cessione “rate residue”

▪️ le comunicazioni che il contribuente intende reinviare dopo aver annullato l’accettazione di crediti derivanti da una precedente comunicazione errata.

L’istituto richiede che il contribuente:

a) abbia soddisfatto tutti i requisiti sostanziali per accedere al beneficio (dunque spetti la detrazione; non deve essere intervenuta alcuna attività di controllo in ordine alla spettanza della detrazione)

b) abbia tenuto un “comportamento coerente” con l’esercizio dell’opzione.

In relazione al comportamento concludente, l’Agenzia ha richiesto che l’opzione risulti:

➜ in generale: da un accordo scritto tra le parti

➜ per il solo sconto in fattura: è sufficiente la fattura elettronica avente data antecedente al termine per l’invio della comunicazione, che riporti lo sconto corrispondente alla detrazione spettante

| REMISSIONE IN BONIS “SPECIALE” |

L’art. 2-quinquies del DL n. 11/2023 (cd. “Decreto cessioni”) ha introdotto una deroga specifica a quanto precede, prevedendo che la remissione in bonis risulta esperibile:

▪️ anche ove il contratto di cessione non sia stato concluso alla data del 31/03/2023 (carenza del requisito del comportamento concludente)

▪️ purché la cessione sia eseguita a favore di cessionari “qualificati” (per quanto si tratti della “prima cessione”, in generale libera): banche, intermediari finanziari, società appartenente a un gruppo bancario o impresa di assicurazione.

| CONCLUSIONE |

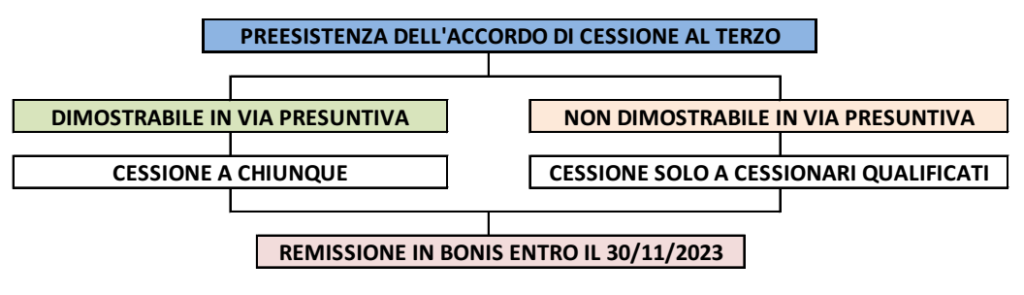

In sostanza:

➜ laddove il contribuente non riesca a dimostrare (neppure tramite elementi indiziari) la preesistente stipula dell’accordo di cessione con il terzo: è opportuno che tenti di accedere alla remissione in bonis speciale con cessione a “soggetto qualificato” (ad esempio tentando la cessione verso Poste Spa, che hanno comunicato la disponibilità ad accettare cessioni fino al limite di €. 50.000)

➜ in caso contrario: si potrà direttamente procedere alla remissione in bonis ordinaria, comunicando la cessione a un cessionario “non qualificato”.

In entrambi i casi il contribuente dovrà procedere entro il termine ultimo del 30/11/2023, cioè entro il termine di presentazione “della prima dichiarazione dei redditi utile” (cioè della prima dichiarazione che si incrocia successivamente al 31 marzo 2023).

La remissione in bonis viene esperita tramite:

▪️ la comunicazione della cessione sulla apposita Piattaforma

▪️ il versamento tramite mod. F24 “Elide” di € 250 (non compensabile con eventuali crediti)

▪️ utilizzando il cod. tributo 8114 (RM 58/2022).

| ERRORE NELLA COMUNICAZIONE DELL’OPZIONE |

Qualora sia stato commesso un errore nella compilazione del modello inviato:

A) è possibile, entro il 5° giorno successivo all’invio

▪️ trasmettere una successiva comunicazione

▪️ interamente sostitutiva della precedente

B) trascorso il 5° giorno

▪️ non è più possibile trasmettere una comunicazione sostitutiva di quella errata

▪️ e il credito non ancora accettato può essere rifiutato dal cessionario o dal fornitore

INVIO NUOVA COMUNICAZIONE: il rifiuto del credito rimuove, di fatto, gli effetti della comunicazione errata e il cedente (beneficiario della detrazione) potrà

✓ trasmettere una nuova comunicazione corretta

✓ a favore dello stesso o di altro cessionario.

Tale nuova comunicazione, potrà essere trasmessa:

▪️ entro il termine ordinario (se non ancora scaduto)

▪️ ovvero, se scaduto il temine ordinario entro la prima dichiarazione redditi utile da presentarsi successivamente (c.d. remissione in bonis).

| ERRORI FORMALI |

Diverso il discorso quando il cessionario ha già accettato il credito oggetto della comunicazione di cessione e ci si accorge solo dopo che la comunicazione inviata dal cedente contiene errori. Al riguardo, l’Agenzia Entrate (CM 33/2022) ha fornito indicazioni diverse a seconda che trattasi di:

a) errori formali

b) errori sostanziali.

L’errore formale è quello che non comporta la modifica di elementi essenziali della detrazione spettante.

Si considerano formali gli errori relativi alle seguenti informazioni presenti nel modello di comunicazione:

➜ nel frontespizio:

✓ recapiti (e-mail e telefono)

✓ codice fiscale del rappresentante del beneficiario e relativo codice carica

✓ indicazione dell’eventuale presenza dell’amministratore nel campo “Condominio minimo”;

✓ codice identificativo dell’asseverazione presentata all’ENEA per gli interventi di riqualificazione energetica di tipo Superbonus

✓ codice identificativo dell’asseverazione per gli interventi di riduzione del rischio sismico e relativo codice fiscale del professionista

➜ nel quadro A:

✓ indicazione del semestre di riferimento, per le spese del 2020

✓ stato di avanzamento lavori (SAL) ed eventuale protocollo della comunicazione

➜ nel quadro B

✓ i dati catastali

➜ nel quadro D:

✓ data di esercizio dell’opzione

✓ tipologia del cessionario.

CORREZIONE: anche se gli errori formali non hanno rilevanza ai fini della spettanza della detrazione e l’opzione è considerata valida ai fini fiscali, è necessario che il cedente o chi altro ha inviato la comunicazione di cessione (ad esempio l’intermediario)

▪️ invii all’Agenzia delle entrate

▪️ una nota in cui si indicano i dati da correggere.

La nota deve essere

✓ sottoscritta digitalmente o con firma autografa (in caso di firma autografa deve essere allegata copia del documento di identità)

✓ inviata all’indirizzo PEC: annullamentoaccettazionecrediti@pec.agenziaentrate.it.

| ERRORI SOSTANZIALI |

Sono considerati errori sostanziali nella comunicazione di cessione del credito, invece, quelli che incidono su elementi essenziali della detrazione spettante e quindi del credito ceduto.

Sono errori di questo tipo, ad esempio:

▪️ l’errata indicazione del codice dell’intervento da cui dipende la percentuale di detrazione spettante e/o il limite di spesa

▪️ il codice fiscale del cedente.

CORREZIONE: ove il cessionario abbia già accettato il credito oggetto della comunicazione di cessione e ci si accorge solo dopo di aver commesso errori sostanziali nella comunicazione inviata dal cedente:

✓ è necessario trasmettere all’indirizzo PEC: annullamentoaccettazionecrediti@pec.agenziaentrate.it.

✓ l’apposito modello di annullamento allegato alla CM 33/2022 (

✓ sottoscritto digitalmente o con firma autografa dal cessionario e dal cedente (in caso di firma autografa deve essere allegata copia del documento di identità).

Va inserita la dicitura “Richiesta annullamento accettazione cessione credito Comunicazione prot. …”, da completare col numero di protocollo della Comunicazione errata da cui derivano i crediti e il relativo progressivo, indicati nell’istanza di annullamento allegata al messaggio (FAQ 27/12/2022).

NUOVA COMUNICAZIONE CORRETTA: una volta eseguita l’operazione tecnica di annullamento dell’accettazione, ne viene data informazione agli interessati. A questo punto, è possibile inviare la nuova comunicazione cessione del credito corretta. L’invio è

▪️ entro i termini ordinari previsti in base all’anno di sostenimento della spesa cui è riferita la detrazione

▪️ ovvero entro i termini della remissione in bonis.