La versione definitiva del DLgs. “Accertamento” approvato dal Consiglio dei Ministri di ieri introduce, tra l’altro, il concordato preventivo biennale per i contribuenti di minori dimensioni. La disciplina dell’istituto presenta diverse novità rispetto al testo del decreto approvato in via preliminare il 3 novembre 2023; come sottolineato anche dal CNDCEC in un comunicato stampa sempre di ieri, le modifiche più rilevanti incidono sia sui requisiti di accesso che sulla relativa procedura; il nuovo istituto, inoltre, nel 2024 sarà applicabile ai contribuenti forfetari in via sperimentale.

Con lo stesso decreto sono rivisti anche i termini di presentazione per le dichiarazioni dei redditi, intervenendo ulteriormente rispetto a quanto già disposto dal DLgs. 1/2024.

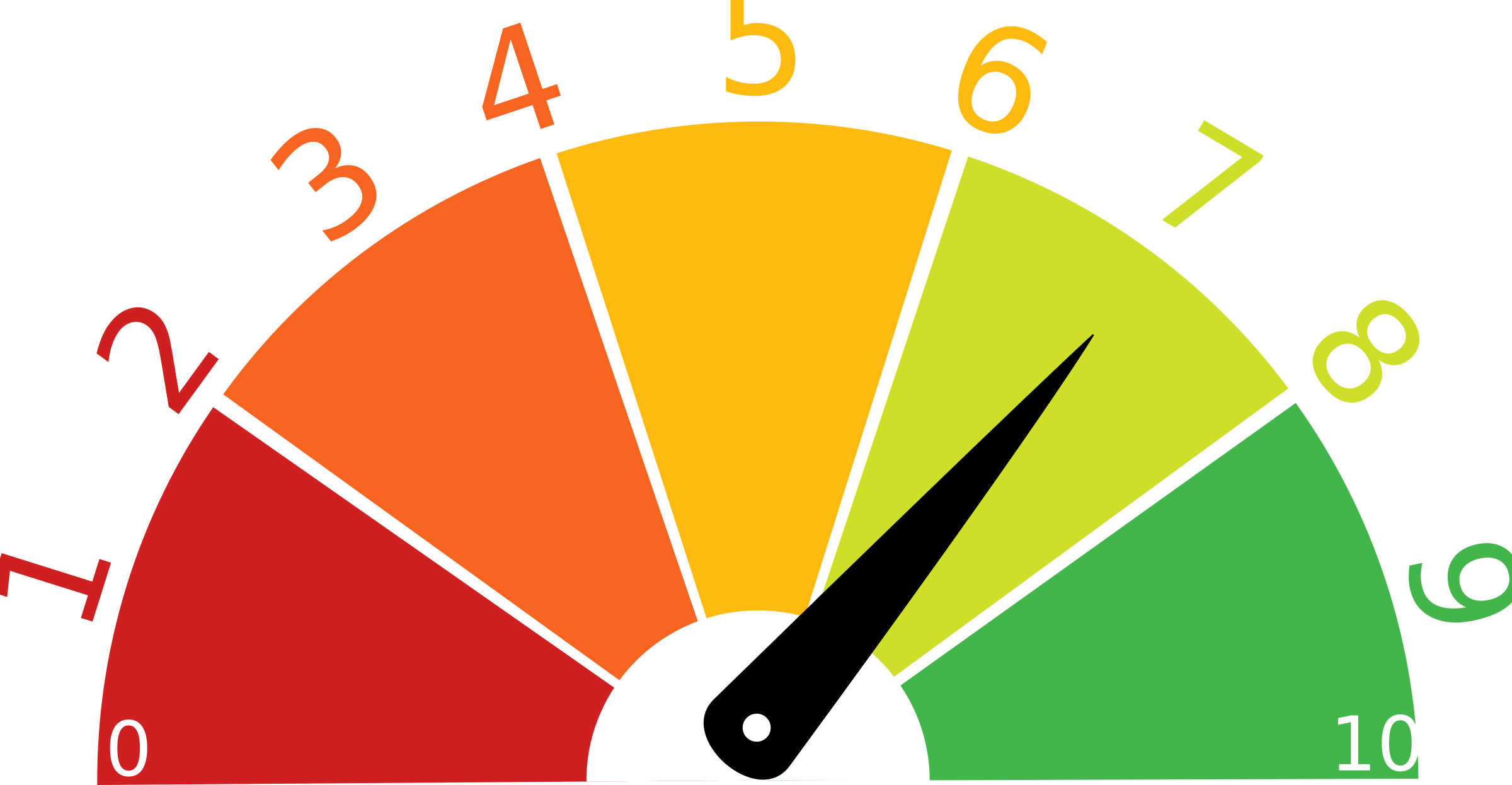

In primo luogo, su impulso delle Commissioni parlamentari e delle associazioni di categoria, scompare dai requisiti di accesso quello più controverso, che richiedeva, per i soggetti ISA, un’affidabilità fiscale alta (punteggio ISA pari almeno a 8); l’art. 10 del decreto non fissa nessun punteggio minimo ai fini dell’ingresso, limitandosi a richiedere come requisito di accesso l’assenza di debiti tributari relativi al periodo di imposta precedente a quelli di vigenza del concordato.

L’allargamento della platea dei potenziali beneficiari del concordato preventivo biennale a tutti i soggetti ai quali si rendono applicabili gli ISA porta con sé diverse conseguenze; in particolare, i soggetti che aderiranno al concordato preventivo biennale, a prescindere dalla loro affidabilità fiscale:

– avranno accesso al regime premiale ISA di cui all’art. 9-bis comma 11 del DL 50/2017;

– non potranno essere sottoposti agli accertamenti presuntivi di cui all’art. 39 del DPR 600/73 (salvo il verificarsi delle previste cause di decadenza).

Le citate disposizioni si applicano infatti a tutti i soggetti ISA che accedono al concordato preventivo biennale, senza ulteriori condizioni; di conseguenza, è verosimile ipotizzare che il reddito proposto dall’Agenzia delle Entrate ai contribuenti che presentano una bassa affidabilità fiscale sarà sensibilmente più alto di quanto dichiarato in passato da tali soggetti, in modo da giustificare l’applicazione delle misure premiali.

Si noti, inoltre, che un eventuale rifiuto della proposta dell’Agenzia delle Entrate collocherebbe il contribuente nelle liste dei soggetti su cui dovranno concentrarsi gli accertamenti, per effetto di quanto previsto dall’art. 34 comma 2 del decreto che prevede l’intensificarsi dell’attività di controllo “nei confronti dei soggetti che non aderiscono al concordato preventivo biennale o ne decadono”.

In altre parole, i soggetti ISA a bassa affidabilità fiscale, in origine esclusi dalla disciplina del concordato (salvo onerosi adeguamenti per raggiungere il punteggio minimo richiesto), sono ora considerati a pieno titolo tra i contribuenti coinvolti nel nuovo istituto, con relativa applicazione sia degli aspetti premiali (in caso di adesione), sia degli aspetti legati all’intensificazione dei controlli (con rifiuto della proposta o decadenza).

La versione definitiva del DLgs. “Accertamento” presenta novità anche in merito alla procedura di accesso al concordato relativamente al 2024 (primo anno di applicazione); in particolare:

– i programmi informatici con cui i contribuenti dovranno comunicare i dati richiesti saranno resi disponibili dall’Agenzia delle Entrate entro il 15 giugno 2024;

– il contribuente potrà aderire alla proposta di concordato entro il termine di presentazione della dichiarazione dei redditi.

A quest’ultimo riguardo, per il periodo di imposta in corso al 31 dicembre 2023, quindi con riferimento ai modelli REDDITI 2024, la presentazione della dichiarazione viene differita al 15 ottobre 2024 (per i soggetti IRES, il quindicesimo giorno del decimo mese successivo a quello di chiusura del periodo d’imposta). Il differimento dovrebbe avere valenza generale, ossia interessare anche i soggetti che non sono coinvolti dal concordato preventivo perché non possiedono un reddito d’impresa o di lavoro autonomo, oppure che, pur possedendo tali redditi, non sono assoggettati agli ISA. Il nuovo art. 38 del decreto infatti fa riferimento, in via generalizzata, ai soggetti di cui ai commi 1 e 2 dell’art. 2 del DPR 322/98.

In relazione al periodo di imposta in corso al 31 dicembre 2024, quindi con riferimento ai modelli REDDITI 2025, invece, i termini di presentazione della dichiarazione vengono nuovamente allineati a quelli ordinari, come modificati dal DLgs. 1/2024 che scadono, per i soggetti IRPEF, il 30 giugno (per chi presenta la dichiarazione cartacea) o il 30 settembre (per chi presenta la dichiarazione in via telematica) dell’anno successivo a quello di chiusura del periodo d’imposta e, per i soggetti IRES, l’ultimo giorno del nono mese successivo a quello di chiusura del periodo d’imposta.

Per tutti i soggetti sopra indicati viene posticipato solo il termine iniziale di presentazione della dichiarazione, dal 1° aprile (art. 2 del DPR 322/98, come modificato dall’art. 11 comma 3 del DLgs. 1/2024) al 15 aprile.