L’art. 1, co. da 65 a 69, L. n. 197/2022 (Legge di Bilancio 2023) ha introdotto la possibilità

– di incrementare le quote di ammortamento fiscale al 6%

– limitatamente ai fabbricati strumentali

– per le imprese che operano in determinati settori del commercio al dettaglio.

L’agevolazione si applica in via transitoria:

✓ per il periodo di imposta in corso al 31/12/2023

✓ e per i successivi 4 periodi di imposta.

Per le imprese con periodo coincidente con l’anno solare, si tratta dei periodi dal 2023 al 2027 (dunque non influenza il bilancio dell’esercizio 2022, né il mod. Redditi 2023). Si ritiene che l’agevolazione possa essere fruita anche solo in uno/più dei periodi citati, ma non obbligatoriamente in tutti tali periodi.

Attuazione: il comma 69 ha rinviato la definizione delle modalità applicative ad un successivo provvedimento; in applicazione di ciò, l’Agenzia delle entrate ha emanato il Provv. 22/03/2023.

| L’AMBITO SOGGETTIVO |

Il comma 66 indica quali soggetti beneficiari dell’agevolazione le imprese.

Secondo l’art. 2 del Provv. 22/03/2023 non opera alcuna limitazione di natura soggettiva, dovendosi fare riferimento a tutti i soggetti titolari di redditi d’impresa:

– le persone fisiche che esercitano imprese commerciali art. 55 Tuir;

– le società di persone (Snc e Sas), con esclusione delle società semplici

– le società di capitali (Spa, Srl), le cooperative e gli enti commerciali (art. 73, c. 1, lett. a) e b), Tuir)

– le società e gli enti di ogni tipo non residenti (art. 73, c. 1, lett. d), Tuir).

| ATTIVITÀ “AGEVOLABILI” |

Le imprese come sopra definite devono svolgere una delle attività riferite ai seguenti codici ATECO:

| AMBITO SOGGETTIVO (CO. 66) |

| 47.11.10 (Ipermercati) 47.11.20 (Supermercati) 47.11.30 (Discount di alimentari); 47.11.40 (Minimercati ed altri esercizi non specializzati di alimentari vari); 47.11.50 (Commercio al dettaglio di prodotti surgelati); 47.19.10 (Grandi magazzini); 47.19.20 (Commercio al dettaglio in esercizi non specializzati di computer, periferiche, attrezzature per le telecomunicazioni, elettronica di consumo audio e video, elettrodomestici); 47.19.90 (Empori ed altri negozi non specializzati di vari prodotti non alimentari); 47.21 (Commercio al dettaglio di frutta e verdura in esercizi specializzati); 47.22 (Commercio al dettaglio di carni e di prodotti a base di carne in esercizi specializzati); 47.23 (Commercio al dettaglio di pesci, crostacei e molluschi in esercizi specializzati); 47.24 (Commercio al dettaglio di pane, torte, dolciumi e confetteria in esercizi specializzati); 47.25 (Commercio al dettaglio di bevande in esercizi specializzati); 47.26 (Commercio al dettaglio di prodotti del tabacco in esercizi specializzati); 47.29 (Commercio al dettaglio di altri prodotti alimentari in esercizi specializzati). |

| CONCETTO DI PREVALENZA |

Ai fini dell’accesso all’agevolazione, il Provvedimento non richiede l’esercizio “esclusivo” di tali attività, ma è sufficiente che se risultino “prevalenti”, in presenza di svolgimento di altre attività non incluse.

A tal fine occorre procedere rapporto tra l’ammontare dei ricavi derivanti dallo svolgimento delle attività “agevolabili” rispetto al totale dei ricavi del conto economico (somma dei ricavi di attività agevolabili e non agevolabili).

Nota: per le imprese non obbligate alla redazione del bilancio, si ritiene che il calcolo della prevalenza, possa avvenire tramite l’utilizzo dei dati fiscali (es.: registro corrispettivi o registro fatture).

| AMBITO OGGETTIVO |

L’ultimo periodo del co. 65 perimetra l’ambito oggettivo della disposizione sono ammessi i soli fabbricati strumentali utilizzati per l’attività svolta nei settori di quell’elenco precedente.

Il Provvedimento non esamina il concetto di fabbricato strumentale, per il quale occorre fare riferimento ai principi generali (art. 43, Tuir) rientrandovi sia i fabbricati “per destinazione” che “per natura”.

Tuttavia, essendo previsto che tali fabbricati siano utilizzati per le citate attività del commercio al dettaglio, il riferimento risulta ai soli fabbricati strumentali per destinazione, dovendosi escludere:

✓ sia i fabbricati strumentali solo per natura (non utilizzati nell’attività, in quanto locati a terzi, salva la deroga per i gruppi di imprese di cui oltre)

✓ nonché gli “immobili patrimonio” (unità abitative locate a terzi, inutilizzate, ecc.)

| FABBRICATI ESCLUSI |

Il p.to 3.2 del Provvedimento individua i fabbricati esclusi dall’agevolazione, riferiti:

▪ a quelli concessi in locazione a terzi (come anticipato, opera una deroga per i gruppi di imprese), concessi in leasing o contratti assimilabili (anche a soggetti operanti nei settori incentivati)

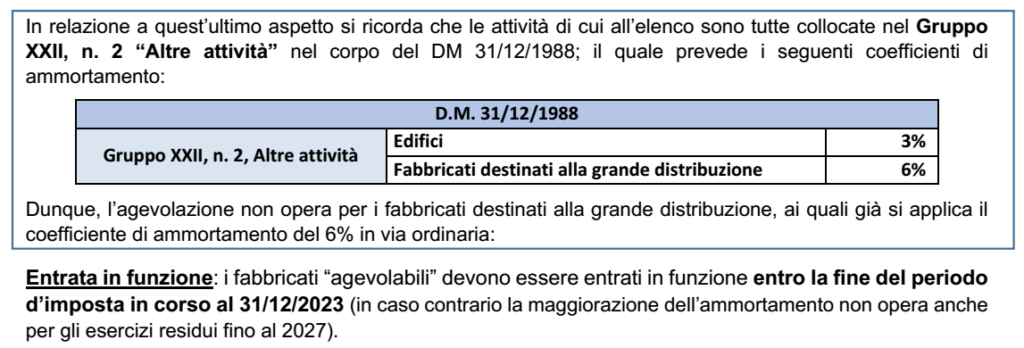

▪ ai fabbricati con coefficiente di ammortamento uguale o superiore al 6%.

| MODALITA’ APPLICATIVE |

Il Provvedimento, coerentemente con quanto anticipato nella Relazione tecnica alla legge di Bilancio, prevede che l’incremento del coefficiente di ammortamento:

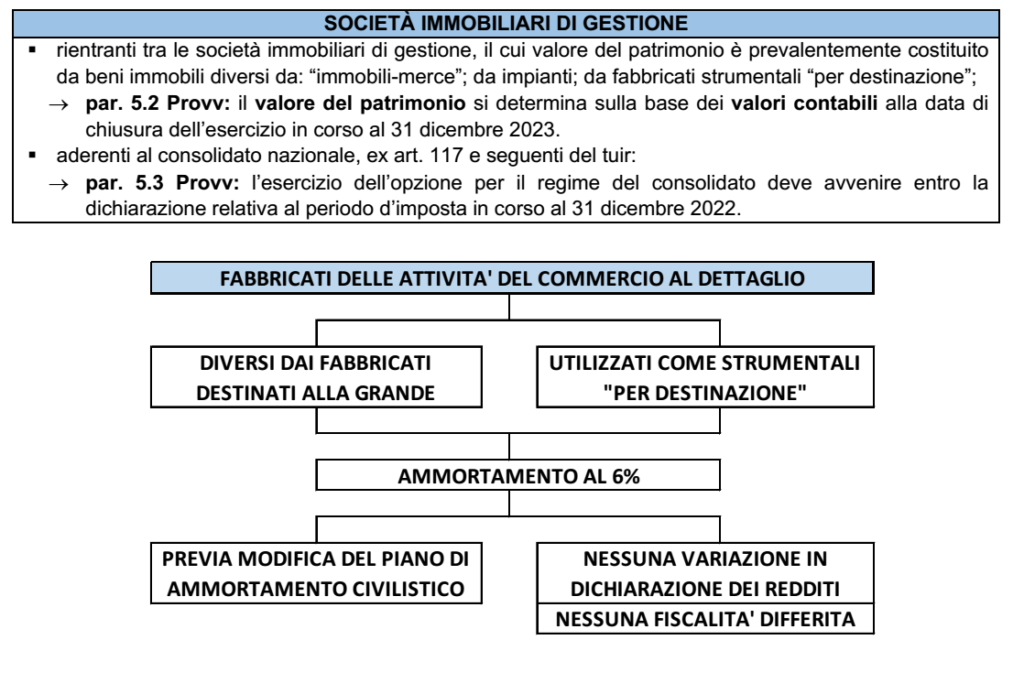

✓ non consente di derogare al principio di previa imputazione degli ammortamenti nel conto economico (art. 109, co. 4, TUIR)

✓ pertanto, in tutti i casi in cui la quota di ammortamento civilistico sia stata imputata, in passato, per una quota inferiore al 6% (dunque per tutti gli edifici diversi dai fabbricati destinati alla grande distribuzione) l’adozione dell’agevolazione implica la modifica del piano di ammortamento civilistico.

In sostanza:

– non si tratta di un agevolazione fiscale che permette una variazione in diminuzione nel mod. Redditi (con successiva variazione in aumento al termine della procedura dell’ammortamento ordinario)

– ma di un agevolazione che deve rispettare i Principi contabili: la deducibilità dell’ammortamento per una quota superiore a quella ordinaria del 3% va giustificata dal punto di vista civilistico.

Nota: si noti che in assenza della previsione agevolativa, una variazione del piano di ammortamento ordinario si sarebbe scontrata con il limite di deducibilità fiscale del 3% (ex art. 102, co. 2, Tuir), con il conseguente obbligo di gestire le variazioni in aumento (costanza di ammortamento) ed in diminuzione (al termine dell’ammortamento), ivi inclusa la relativa fiscalità differita.

Da quanto precede, deriva che:

▪ le società di capitali dovranno motivare la modifica del piano di ammortamento all’interno della Nota integrativa

▪ la modifica del piano di ammortamento implica che non vi sia alcuna fiscalità differita da gestire.

| LA CESSIONE DELL’IMMOBILE AGEVOLATO |

Il Provvedimento disciplina la successiva cessione del fabbricato su cui si è fruito dell’agevolazione:

a) cessione dell’immobile: non produce effetti sull’agevolazione già fruita; relativamente all’anno di cessione del bene si ritiene che l’agevolazione non trovi applicazione (infatti, il possesso del bene al

termine del periodo d’imposta deve sussistere per tutti i periodo “agevolabili”)

b) operazioni di riorganizzazione aziendale in neutralità fiscale: non produce effetti sull’agevolazione già fruita:

✓ il soggetto avente causa (società conferitaria, scissa, ditta individuale confluita dallo scioglimento di società di persone, ecc.) che operi nei settori “agevolabili”

✓ può continuare ad applicare la maggiorazione per il periodo residuo della stessa.

| SOCIETA’ IMMOBILIARI DI GESTIONE ADERENTI AL CONSOLIDATO FISCALE |

In deroga all’inquadramento tra i fabbricati strumentali per destinazione è previsto che le società immobiliari “di gestione” aderenti al consolidato;

✓ possono accedere all’agevolazione per i fabbricati che sono locati alle aziende del gruppo (rientranti nel perimetro del consolidato);

✓ che li utilizzano direttamente nell’ambito della propria attività di commercio al dettaglio (rientrante tra quelle individuate dall’elenco precedente), nel rispetto – chiarisce il Provvedimento – nel requisito della prevalenza.