| Sintesi: nell’ambito della cd. “attività di compliance”, l’Agenzia delle Entrate ha predisposto delle comunicazioni di anomalia delle dichiarazioni dei redditi dei contribuenti relativi all’omessa indicazione: di redditi di lavoro dipendente o di pensione (Quadro RC) sia di fonte nazionale che di fonte estera. Il destinatario della comunicazione può regolarizzare gli errori/omissioni tramite ravvedimento operoso, previa presentazione di una dichiarazione integrativa. |

Nell’ambito del rapporto collaborativo tra l’Agenzia delle entrate ed il contribuente, finalizzato alla

rimozione spontanea di omissioni/errori commessi da quest’ultimo (cd. “compliance”), il Provv. 29/11/2022 ha individuato delle nuove ipotesi di anomalia, riferiti ai soggetti che risultano non aver dichiarato:

▪ redditi di lavoro dipendente/pensioni

▪ sia di fonte estera (cioè corrisposti da soggetti non residenti) e di fonte italiana (corrisposti da sostituti d’imposta residenti in Italia).

I periodi interessati decorrono

– dal periodo d’imposta 2018 (punto 1.1 del Provvedimento) per quanto attiene redditi di fonte estera

– nulla viene, al contrario, disposto per quanto attiene redditi di fonte nazionale.

| LA COMUNICAZIONE DI “ANOMALIA” |

MODALITÀ DI TRASMISSIONE

La comunicazione viene trasmessa:

– tramite PEC del contribuente, ove presente nel anagrafica tributaria

– tramite e-mail ordinaria, in caso contrario

CONTENUTO DELLA COMUNICAZIONE

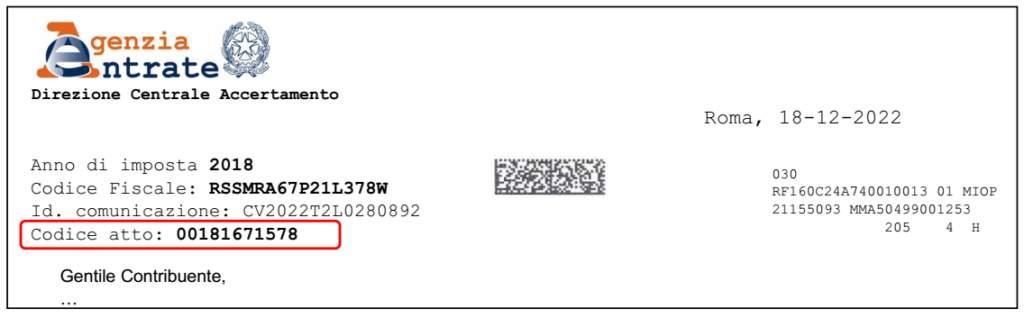

Nella comunicazione l’Agenzia mette a disposizione del contribuente, le seguenti informazioni:

a) codice fiscale, cognome e nome del contribuente

b) numero identificativo della comunicazione e anno d’imposta

c) codice atto

d) descrizione della tipologia di anomalia riscontrata

Redditi di fonte estera: sono riportate le seguenti informazioni:

▪ tipologia di reddito percepito

▪ denominazione del soggetto estero che ha corrisposto gli emolumenti

▪ ammontare dei redditi esteri percepiti

▪ Stato estero che ha trasmesso la comunicazione.

| LA REGOLARIZZAZIONE |

Il contribuente, una volta raggiunto dalla comunicazione, dovrà verificare la correttezza delle contestazioni ivi contenute.

Nella maggior parte dei casi, si tratti effettivamente di redditi non dichiarati dal contribuente, e:

✓ posto che si tratta di violazioni diverse da quelle riscontrabili ex art. 36-ter Dpr 633/72

✓ dunque si verte nell’ipotesi di una dichiarazione infedele, cui si applicano le relative sanzioni

In tal caso occorre:

a) dal punto di vista della dichiarazione: inviare una dichiarazione integrativa (che recepisce i rilievi nel quadro RC, anche in relazione redditi di fonte estera)

b) dal punto di vista dei versamenti: procedere al versamento di:

▪ maggiori imposte dovute a suo tempo non versate, o minor credito spettante successivamente utilizzato

▪ interessi di mora calcolati al tasso legale di sconto fino al momento del ravvedimento

▪ sanzione abbattuta col ravvedimento operoso.

| N.B.: a tal fine si ricorda che: ➔ non è dovuta la sanzione del 30% per tardivo versamento (assorbita dalla sanzione riferita alla violazione principale cui si applica la sanzione proporzionale – v. CM 42/2016) ➔ la sanzione edittale (da ridurre tramite ravvedimento in ragione della tardività con cui interviene e, dunque, del periodo di imposta interessato), nel valore minimo applicabile al ravvedimento è pari: ✓ al 90% della maggiore imposta (o minor credito utilizzato), considerandosi all’Irpef che le relative addizionali ✓ da maggiorare di 1/3 nel caso di redditi di fonte estera. |

Modello F24

Si ricorda che il mod. F24 utilizzato per i versamenti dovrà indicare il “codice atto” riportato nella lettera

di compliance.